فهرست محتوا

مقدمه

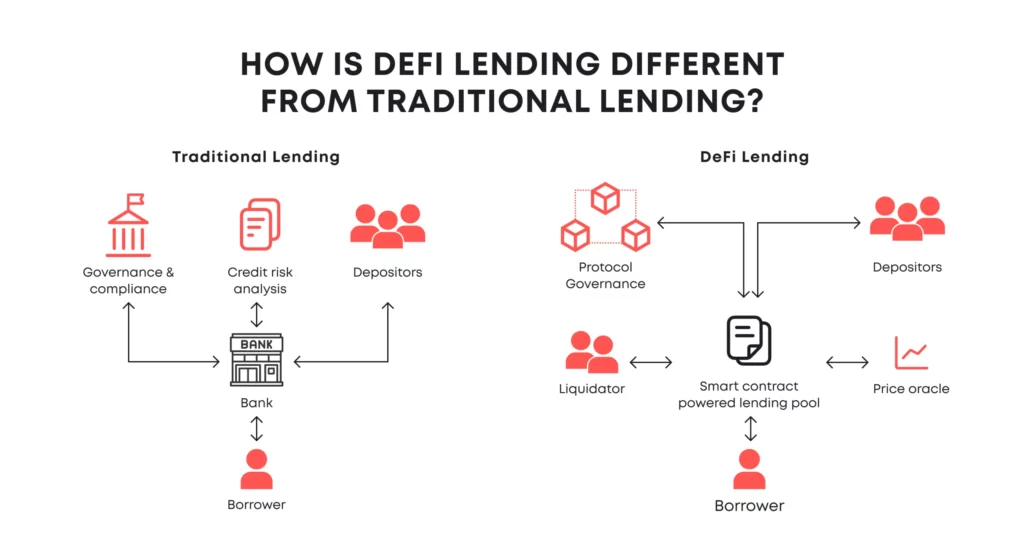

بازار ارزهای دیجیتال در طی سالهای اخیر تحولات چشمگیری را پشت سر گذاشته و رشد سریع آن، با معرفی پروژههای جدید و کاربردهای نوین همراه بوده است. در این میان، حوزه مالی غیرمتمرکز (DeFi) به دلیل نوآوریهای خود توانسته توجهات زیادی را جلب کند. پروژههای مختلف DeFi، راهکارهایی نوین برای مدیریت داراییها، وامدهی، و انتقال ارزش بدون نیاز به واسطههای سنتی ارائه دادهاند. پروژه میکر (Maker) یکی از پیشگامان در این حوزه است که هدف آن فراهمسازی بستر وامدهی غیرمتمرکز و عرضه یک استیبلکوین با ثبات به نام DAI است.

بهواسطه این پروژه، کاربران میتوانند با قفل کردن داراییهای دیجیتال خود بهعنوان وثیقه، وام دریافت کنند، آن هم بدون نیاز به بانکها یا موسسات مالی متمرکز. این مفهوم، رویکردی کاملاً جدید نسبت به امور مالی است که میتواند برای کاربرانی که به دنبال استقلال مالی و رهایی از محدودیتهای موسسات متمرکز هستند، جذابیت زیادی داشته باشد. میکر با بهرهگیری از بلاکچین اتریوم و قراردادهای هوشمند، راهحلی امن، شفاف و کارآمد برای وامدهی و استفاده از استیبلکوینها ارائه داده است.

آشنایی با ارزدیجیتال میکر(maker)

ارزدیجیتال میکر (Maker) با نماد اختصاری MKR، توکن حاکمیتی اصلی پلتفرم MakerDAO است. این پروژه با هدف ارائه یک استیبلکوین غیرمتمرکز به نام DAI که معادل ارزش یک دلار آمریکا است، طراحی شده و جایگاه ویژهای در دنیای مالی غیرمتمرکز یافته است.

برخلاف بسیاری از ارزهای دیجیتال که تنها هدفشان ذخیره و انتقال ارزش است، میکر کاربردهای گستردهتری دارد. از یک طرف، این توکن به دارندگان خود حق رأی میدهد تا در تصمیمگیریهای مدیریتی MakerDAO شرکت کنند. این ویژگی حاکمیتی به دارندگان MKR امکان میدهد تا در فرآیندهای نظارتی، از جمله تغییرات نرخ بهره، تعیین حداقل میزان وثیقه و سایر مسائل حیاتی برای بهبود و پیشرفت سیستم، مشارکت کنند.

از طرف دیگر، میکر توکنی است که از آن برای تعدیل ارزش و تثبیت قیمت DAI استفاده میشود. به بیان دیگر، وقتی قیمت DAI بیش از حد از ارزش یک دلار فاصله بگیرد، سیستم از مکانیسمهایی استفاده میکند که در صورت نیاز، مقدار مشخصی از توکنهای MKR را میسوزاند تا عرضه آن کاهش یابد و ثبات ارزش DAI حفظ شود.

نحوه کارکرد میکر(maker)

یکی از نوآوریهای اصلی میکر در نحوه عملکرد آن بهعنوان یک سیستم وامدهی غیرمتمرکز است. این سیستم به کاربران این امکان را میدهد که ارزهای دیجیتال خود را به عنوان وثیقه سپرده و در عوض، استیبلکوین DAI دریافت کنند. این فرآیند با استفاده از قراردادهای هوشمند بهصورت خودکار و شفاف اجرا میشود و نیاز به واسطههای مالی را از میان برمیدارد.

فرآیند وامدهی و وثیقهگذاری در میکر

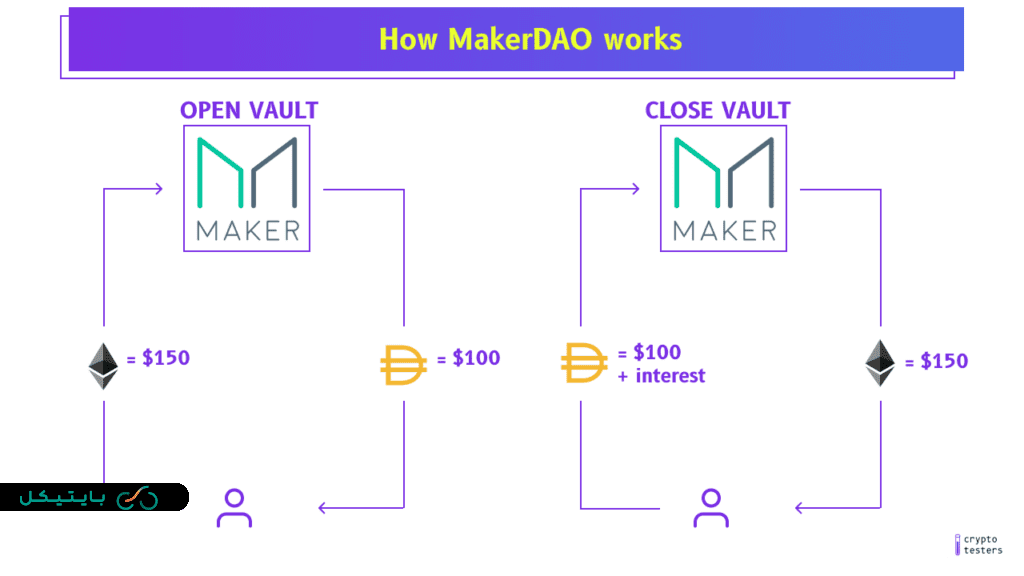

برای دریافت وام در میکر، کاربر نیاز دارد داراییهایی مانند اتریوم (ETH) را بهعنوان وثیقه قفل کند. این وثیقه در قالب یک قرارداد هوشمند خاص به نام CDP (Collateralized Debt Position) ذخیره میشود. قراردادهای CDP بهصورت خودکار وثیقه کاربران را نگه داشته و فرآیند تولید DAI را انجام میدهند. کاربران میتوانند مقدار معینی از استیبلکوین DAI را براساس میزان وثیقهای که قفل کردهاند، دریافت کنند.

ویژگیهای مهم CDP در میکر عبارتند از:

- سیستم مارجین کال (Margin Call): اگر ارزش وثیقه کاربر به دلیل نوسانات بازار کمتر از یک سطح معین شود، سیستم بهصورت خودکار اقدام به نقد کردن وثیقه میکند تا ارزش وامدهی حفظ شود.

- کارمزدهای انعطافپذیر: کاربران باید برای نگهداری وثیقه در CDP، کارمزد پرداخت کنند که این کارمزدها به توکن MKR تعلق میگیرد.

- بازیابی وثیقه: کاربران در صورت بازپرداخت DAI و کارمزد مربوطه میتوانند وثیقه قفلشده خود را بازیابی کنند.

میکر از مکانیسم وثیقهگذاری چندگانه (Multi-Collateral) پشتیبانی میکند که به کاربران این امکان را میدهد از داراییهای مختلف به عنوان وثیقه استفاده کنند و این امر تنوع و انعطاف بیشتری برای کاربران ایجاد میکند.

اجزای اصلی اکوسیستم میکر (maker)

اکوسیستم میکر (Maker) به عنوان یکی از جامعترین و پیچیدهترین ساختارهای مالی غیرمتمرکز (DeFi)، ترکیبی از قراردادهای هوشمند، توکنها، مکانیسمهای حاکمیتی، و مکانیزمهای وثیقهگذاری است که در کنار هم سیستمی خودکار برای تولید و مدیریت استیبلکوین DAI و ارز حاکمیتی MKR را ایجاد میکنند. این اکوسیستم به طور خاص طراحی شده تا با حداقل نیاز به واسطهها، امکان وامدهی، مدیریت وثیقهها و ثبات ارزش را به صورت کاملاً غیرمتمرکز فراهم کند.

۱٫ DAI: استیبلکوین غیرمتمرکز

DAI استیبلکوین بومی پلتفرم میکر است که همیشه در تلاش است ارزش خود را معادل یک دلار آمریکا نگه دارد. اما DAI برخلاف استیبلکوینهای متمرکزی مانند USDT یا USDC، توسط ذخایر دلاری در حسابهای بانکی پشتیبانی نمیشود. در عوض، DAI از طریق وثیقهگذاری داراییهای دیجیتال همچون اتریوم (ETH)، بیتکوین رپد شده (WBTC)، و سایر توکنها، به صورت غیرمتمرکز تولید میشود.

ویژگیهای مهم DAI در اکوسیستم میکر:

- غیرمتمرکز بودن: هیچ نهاد مرکزی قادر به کنترل DAI نیست. صدور و بازخرید DAI بهصورت کاملاً غیرمتمرکز و تحت قراردادهای هوشمند انجام میشود.

- مکانیسم تثبیت قیمت: اکوسیستم میکر از قراردادهای هوشمند و پروتکلهای خود برای تعدیل عرضه DAI استفاده میکند. در صورت افزایش تقاضا و بالاتر رفتن قیمت DAI، پروتکل تشویق به تولید DAI میکند تا قیمت کاهش یابد، و در شرایط کاهش تقاضا نیز با تنظیم کارمزد و وثیقهگذاری، انگیزه تولید را کاهش میدهد.

- کاربردهای چندگانه: DAI بهعنوان وسیله پرداخت و انتقال ارزش، مدیریت سرمایه و قراردادهای مالی به کار میرود. کاربران میتوانند DAI را در هر کیف پول اتریومی ذخیره، ارسال و دریافت کنند، یا حتی برای ذخیره ارزش از آن استفاده کنند.

۲٫ MKR: توکن حاکمیتی و ابزاری برای مدیریت اکوسیستم

MKR توکن حاکمیتی و یکی از ابزارهای کلیدی در اکوسیستم میکر است. دارندگان این توکن در تصمیمگیریهای مدیریتی و سیاستگذاریهای مالی در داخل پلتفرم میکر مشارکت دارند. تصمیمگیریهای کلیدی از جمله تنظیم پارامترهای وامدهی، نرخ بهره، نرخ کارمزد، و نحوه عملکرد سیستم، به وسیله رأیگیری از سوی دارندگان MKR مشخص میشود.

نقشها و عملکرد MKR:

- حاکمیت غیرمتمرکز: دارندگان MKR میتوانند درباره تغییرات مهم در پروتکل، از جمله نرخ وثیقهگذاری و تنظیمات کلیدی دیگر، رأیدهی کنند. این سیستم حاکمیتی بهصورت کاملاً غیرمتمرکز عمل کرده و هیچ نهاد واحدی نمیتواند تصمیمات را دیکته کند.

- تثبیت قیمت DAI: توکنهای MKR در مواقع لزوم میتوانند برای جذب و تعدیل عرضه بهکار روند. به این صورت که در شرایط خاص، پروتکل MKR را برای جبران کسری و حفظ تعادل DAI سوزانده یا تولید میکند.

- کارمزدهای وثیقهگذاری و سوزاندن MKR: برای حفظ سیستم مالی پایدار، کارمزدهای مربوط به وثیقهگذاری وامها به MKR تبدیل و سپس سوزانده میشود. این کار نهتنها به کاهش عرضه MKR و افزایش تقاضا برای آن کمک میکند، بلکه به تقویت ارزش MKR نیز منجر میشود.

۳٫ قراردادهای هوشمند CDP (Collaterized Debt Position)

CDPها یا موقعیتهای بدهی وثیقهگذاریشده از مهمترین بخشهای اکوسیستم میکر هستند که به کاربران اجازه میدهند داراییهای دیجیتال خود را بهعنوان وثیقه قفل کنند و در مقابل، استیبلکوین DAI دریافت کنند.

عملکرد و ویژگیهای CDP:

- قفل کردن داراییها بهعنوان وثیقه: برای تولید DAI، کاربران داراییهای دیجیتال خود را در CDP قفل میکنند. میزان DAI تولیدشده بر اساس ارزش و نوع دارایی وثیقهگذاریشده تعیین میشود.

- نسبت وثیقهگذاری (Collateralization Ratio): این نسبت، میزان وثیقه موردنیاز برای هر وام را تعیین میکند. برای مثال، اگر نسبت وثیقهگذاری ۱۵۰ درصد باشد، کاربر برای دریافت ۱۰۰ DAI باید دارایی به ارزش ۱۵۰ دلار را به عنوان وثیقه قفل کند. در صورتی که ارزش وثیقه کاهش یابد، کاربر باید آن را تقویت کند یا ریسک لیکوئید شدن وثیقه را بپذیرد.

- نقدشوندگی خودکار در مواقع نوسان بازار: اگر ارزش داراییهای وثیقهگذاریشده به حداقل قابل قبول برسد، پروتکل بهصورت خودکار این داراییها را نقد میکند تا ارزش وام حفظ شود. این فرآیند به عنوان مارجین کال شناخته میشود و از آن برای جلوگیری از ریسکهای مالی و کاهش ارزش وثیقه استفاده میشود.

۴٫ پروتکل چند وثیقهای (Multi-Collateral Dai)

یکی از پیشرفتهای کلیدی در اکوسیستم میکر، معرفی پروتکل چند وثیقهای بود که به کاربران این امکان را میدهد تا بهجای تنها استفاده از اتریوم (ETH) به عنوان وثیقه، از داراییهای مختلف همچون WBTC (بیتکوین رپد شده)، BAT و سایر داراییها نیز به عنوان وثیقه برای تولید DAI استفاده کنند.

مزایا و ویژگیهای پروتکل چند وثیقهای:

- تنوع بخشی به وثیقهها: به کاربران امکان میدهد تا از داراییهای مختلف به عنوان وثیقه استفاده کنند، که این امر ریسک سیستم را کاهش میدهد و موجب انعطافپذیری بیشتر در مدیریت وثیقهها میشود.

- افزایش کاربرد DAI: این ویژگی سبب میشود که دارندگان انواع مختلف داراییهای دیجیتال بتوانند از DAI بهرهمند شوند، بدون اینکه محدود به نوع خاصی از وثیقه باشند.

- مکانیسم بهبود پایداری سیستم: در شرایط بحرانی که یکی از داراییها دچار کاهش ارزش میشود، پروتکل با تنوعبخشی به وثیقهها از ریسک کاهش ارزش وثیقهها و کسری نقدینگی سیستم جلوگیری میکند.

۵٫ سازمان غیرمتمرکز خودمختار (DAO) میکر

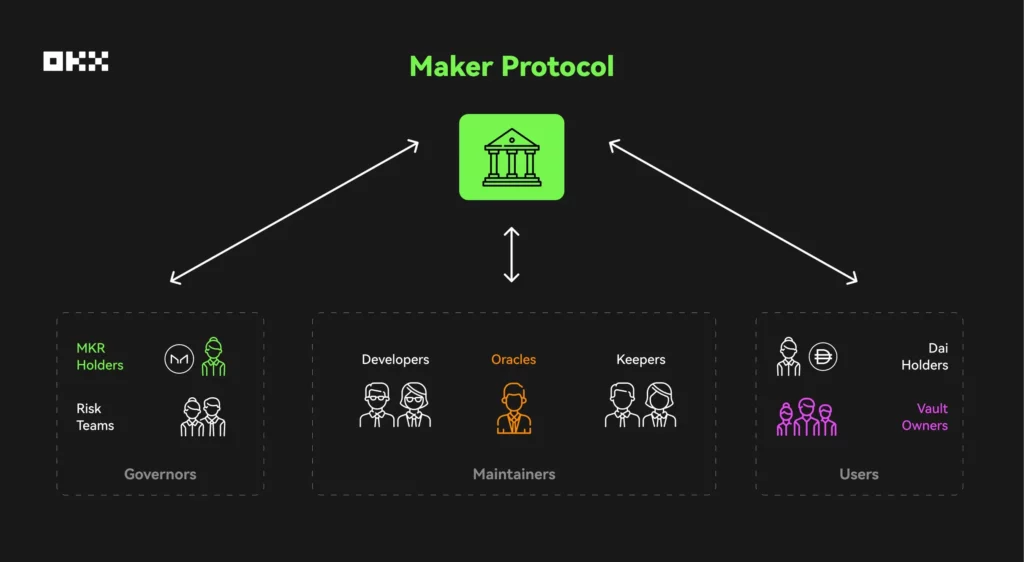

MakerDAO سازمانی غیرمتمرکز است که مسئول مدیریت و توسعه پروتکل میکر و نظارت بر تصمیمگیریهای حاکمیتی این اکوسیستم است. این سازمان از تمامی هولدرهای MKR تشکیل شده و بهعنوان یک سیستم حاکمیتی غیرمتمرکز عمل میکند.

ویژگیهای MakerDAO:

- رأیگیری غیرمتمرکز: تمامی تصمیمات کلیدی سیستم، شامل تغییرات پروتکل، تنظیمات کارمزدها و سایر موارد از طریق رایگیری هولدرهای MKR تعیین میشود. در واقع، هیچ نهاد مرکزی نمیتواند در این فرآیند دخالت کند و تصمیمات تنها با رأیگیری شفاف و غیرمتمرکز اتخاذ میشوند.

- مدیریت ریسک: MakerDAO در تصمیمگیریها و فرآیندهای خود، به تحلیل ریسکهای موجود در سیستم و تنظیم پارامترهای کلیدی مانند نسبت وثیقهگذاری و نرخ بهره توجه ویژهای دارد تا اکوسیستم پایدار بماند.

- بهروزرسانیهای مداوم: DAO مسئولیت اعمال بهروزرسانیهای لازم برای بهبود امنیت و بهرهوری سیستم را دارد. دارندگان MKR میتوانند درباره این بهروزرسانیها رأی دهند و در نتیجه سیستم میکر بهطور مداوم بهروزرسانی میشود.

۶٫ اوراکلها (Oracles)

اکوسیستم میکر برای دسترسی به قیمتهای بهروز داراییها از اوراکلها استفاده میکند. اوراکلها بهعنوان ابزارهای تغذیه دادههای قیمتی به قراردادهای هوشمند عمل کرده و بهروزرسانی قیمت داراییهای وثیقهگذاریشده را فراهم

پروتکلهای در میکر(maker)

پروتکلهای بلاکچین و فنی در میکر، هسته اصلی این اکوسیستم هستند که عملکرد و تعادل سیستم را تضمین میکنند. این پروتکلها شامل مجموعهای از قراردادهای هوشمند، مکانیسمهای تنظیم وثیقه، و پروتکلهای حاکمیتی میشوند که در کنار هم کار میکنند تا میکر بتواند استیبلکوین DAI را تولید و مدیریت کند، ارزش آن را ثابت نگه دارد و از طریق سیستم وامدهی غیرمتمرکز، نیازهای کاربران را برآورده سازد.

۱٫ پروتکل وثیقهگذاری (Collateralization Protocol)

پروتکل وثیقهگذاری در میکر، امکان دریافت وامهای غیرمتمرکز را از طریق قفل کردن داراییهای دیجیتال به عنوان وثیقه فراهم میکند. این پروتکل یکی از مهمترین بخشهای سیستم است، زیرا تولید استیبلکوین DAI به پشتوانه وثیقهها بستگی دارد.

عملکرد و ساختار پروتکل وثیقهگذاری

قفل کردن داراییها در قراردادهای CDP: پروتکل وثیقهگذاری از قراردادهای CDP (Collateralized Debt Position) استفاده میکند که به کاربران اجازه میدهد داراییهای دیجیتال خود را قفل کرده و بر اساس مقدار وثیقه، وام DAI دریافت کنند.

نسبت وثیقهگذاری: این پروتکل تضمین میکند که هر وام DAI با داراییهایی که حداقل برابر با ۱۵۰٪ ارزش وام هستند، وثیقهگذاری شود. این یعنی اگر کاربر بخواهد ۱۰۰ DAI وام بگیرد، باید دارایی به ارزش ۱۵۰ دلار را به عنوان وثیقه در سیستم قفل کند. این مکانیسم به مدیریت ریسک و پایداری کمک میکند.

آستانه نقدشوندگی: پروتکل وثیقهگذاری بهطور دائمی ارزش وثیقهها را بررسی میکند. اگر ارزش داراییهای وثیقهای زیر آستانه نقدشوندگی تعیینشده برود، سیستم بهصورت خودکار عمل نقد کردن وثیقه را آغاز میکند تا ریسک وامدهی کاهش یابد. این مکانیسم مارجین کال (Margin Call) از کاهش ارزش DAI و خسارت به سایر کاربران جلوگیری میکند.

استفاده از داراییهای چندگانه: پروتکل وثیقهگذاری در میکر از سیستم چند وثیقهای (Multi-Collateral Dai) پشتیبانی میکند و کاربران میتوانند از داراییهای مختلف مانند اتریوم (ETH)، بیتکوین رپد شده (WBTC)، و توکنهای دیگر به عنوان وثیقه استفاده کنند.

۲٫ پروتکل کنترل کارمزد و سوزاندن MKR (Stability Fee and MKR Burn Protocol)

یکی از چالشهای اصلی سیستم میکر، حفظ ثبات و تعادل DAI است تا همواره ارزش خود را نزدیک به یک دلار نگه دارد. پروتکل کنترل کارمزد و سوزاندن MKR به منظور کنترل عرضه و تقاضای DAI طراحی شده و به تعادل سیستم کمک میکند.

عملکرد پروتکل کنترل کارمزد

کارمزد پایداری (Stability Fee): کاربران برای بازپرداخت وام و آزاد کردن وثیقههای خود باید علاوه بر وام DAI، یک کارمزد پایداری بپردازند. این کارمزد در ابتدا به DAI پرداخت شده و سپس به MKR تبدیل میشود. این فرآیند به کنترل میزان عرضه و تقاضای MKR کمک میکند.

مکانیزم سوزاندن MKR: کارمزدهای جمعآوریشده بهصورت دورهای تبدیل به MKR شده و سپس سوزانده میشود. سوزاندن MKR به کاهش عرضه این توکن و افزایش تقاضا برای آن منجر میشود، که به تقویت ارزش MKR کمک میکند. همچنین، این مکانیسم از پایداری سیستم و ارزش DAI پشتیبانی میکند و باعث میشود که دارندگان MKR نیز از افزایش ارزش توکن سود ببرند.

تنظیم کارمزد توسط حاکمیت: میزان کارمزد پایداری براساس شرایط بازار و توسط دارندگان MKR از طریق رایگیری تنظیم میشود. این تنظیمات براساس میزان تقاضای DAI، تغییرات اقتصادی و نوسانات بازار انجام میگیرد و برای جلوگیری از بیثباتی ارزش DAI و انحراف از یک دلار حیاتی است.

۳٫ پروتکل حاکمیتی (Governance Protocol)

پروتکل حاکمیتی یکی از اجزای کلیدی در سیستم میکر است که امکان مدیریت و تصمیمگیری در مورد سیاستهای کلیدی و تنظیمات سیستم را به کاربران و دارندگان MKR میدهد. این پروتکل بهصورت کاملاً غیرمتمرکز طراحی شده است و تمامی تصمیمات از طریق رایگیری جمعی اتخاذ میشوند.

نحوه عملکرد پروتکل حاکمیتی

رایگیری غیرمتمرکز: پروتکل حاکمیتی به دارندگان MKR اجازه میدهد تا در مورد تغییرات و بهروزرسانیهای کلیدی سیستم رای دهند. این تغییرات میتوانند شامل تنظیمات وثیقهگذاری، نرخ بهره، پارامترهای وثیقهگذاری، و حتی نوع داراییهای مجاز برای وثیقه باشند.

پیشنهادات حاکمیتی (Governance Proposals): برای اجرای تغییرات در سیستم، کاربران میتوانند پیشنهادات حاکمیتی ارائه دهند. این پیشنهادات پس از ارائه در سیستم، در دسترس همه دارندگان MKR قرار میگیرند و آنها میتوانند با رأی مثبت یا منفی به اجرای این پیشنهادات کمک کنند.

رایگیری پیوسته: در میکر از سیستم رایگیری پیوسته استفاده میشود که در آن دارندگان MKR در هر لحظه میتوانند آرای خود را به پیشنهادات مختلف تغییر دهند. این سیستم تضمین میکند که تصمیمات اجرایی همواره با خواستههای جدید کاربران همخوانی داشته باشند.

ایجاد انعطاف و واکنش به شرایط بازار: این پروتکل به میکر اجازه میدهد تا در مواقع بحران یا تغییرات ناگهانی در بازار، سیاستهای خود را به سرعت و با نظرات جمعی دارندگان MKR تطبیق دهد. به عنوان مثال، در زمان نوسانات شدید، میتوانند نسبت وثیقهگذاری را افزایش دهند تا از بیثباتی در ارزش DAI جلوگیری شود.

۴٫ پروتکل اوراکلها (Oracle Protocol)

پروتکل اوراکلها در میکر، مسئول تغذیه قراردادهای هوشمند با اطلاعات قیمتهای روزانه و بهروز داراییهای وثیقهای است. از آنجا که قراردادهای هوشمند به اطلاعات خارج از بلاکچین دسترسی ندارند، اوراکلها به عنوان واسطهای عمل میکنند تا دادههای بیرونی را بهصورت ایمن و دقیق وارد بلاکچین کنند.

نحوه عملکرد اوراکلها در میکر

دریافت قیمتهای بهروز: اوراکلها قیمتهای لحظهای داراییهای مختلف مانند ETH، WBTC و سایر توکنهای مورد استفاده در وثیقهگذاری را از منابع متعدد جمعآوری میکنند و آن را به قراردادهای هوشمند میکر انتقال میدهند.

امنیت دادهها: از آنجا که اطلاعات نادرست یا دستکاریشده میتواند منجر به از دست رفتن وثیقهها یا نقدشدن وثیقهها بهصورت اشتباه شود، میکر از اوراکلهای امن و معتبر برای تأمین دادههای قیمت استفاده میکند. این پروتکلها از چندین منبع و مدلهای اجماع داده استفاده میکنند تا صحت اطلاعات تضمین شود.

مکانیسمهای هشدار و واکنش سریع: در صورت بروز نوسانات شدید و ناگهانی در بازار، اوراکلها میتوانند به سرعت قیمتها را بهروز کنند و سیستم را از تغییرات مهم مطلع سازند. این امر امکان جلوگیری از نقدشوندگی بیمورد داراییها را فراهم میآورد و ریسکهای سیستم را کاهش میدهد.

۵٫ پروتکل نقدشوندگی خودکار (Automatic Liquidation Protocol)

پروتکل نقدشوندگی خودکار یک مکانیسم حیاتی برای حفظ پایداری سیستم و مدیریت ریسک در میکر است. این پروتکل تضمین میکند که ارزش تمامی وثیقههای قفلشده برای وامها به اندازه کافی بالا باشد تا بتواند بدهیها را پوشش دهد. در صورت کاهش ارزش وثیقهها، پروتکل نقدشوندگی بهطور خودکار وارد عمل میشود و موقعیت بدهی را نقد میکند. این امر از کاهش ارزش استیبلکوین DAI و ریسکهای مالی بیشتر جلوگیری میکند.

عملکرد دقیق پروتکل نقدشوندگی

پایش مداوم ارزش وثیقه: سیستم میکر بهصورت دائمی ارزش وثیقههای قفلشده را رصد میکند. بهعنوان مثال، اگر ارزش اتریوم که بهعنوان وثیقه قفل شده است به دلیل نوسانات بازار کاهش یابد، پروتکل نقدشوندگی در صورتی که ارزش وثیقه به زیر نسبت تعیینشده (مثلاً ۱۵۰٪ از وام) برسد، بهطور خودکار فعال میشود.

اجرای مارجین کال (Margin Call): هنگامی که ارزش وثیقه کاهش مییابد و نسبت وثیقه به مقدار تعیینشده نمیرسد، پروتکل نقدشوندگی اقدام به فروش وثیقهها میکند. این فرآیند که به نام مارجین کال شناخته میشود، از ضرر بیشتر جلوگیری میکند و ارزش وثیقهها را به سطح مطلوب بازمیگرداند.

انحلال موقعیت بدهی (Debt Position): در طی فرایند نقدشوندگی، پروتکل وثیقهها را به فروش میگذارد و DAI لازم برای پوشش وام را بازپرداخت میکند. هر مبلغ اضافی پس از تسویه بدهی، به کاربر بازگردانده میشود. این مکانیسم به جلوگیری از ضرر کاربران و حفظ تعادل در سیستم کمک میکند.

نقش مزایده در نقدشوندگی: پروتکل میکر برای فروش وثیقهها از سیستم مزایده بهره میگیرد تا وثیقهها به بهترین قیمت ممکن فروخته شوند. این امر به کاهش تاثیرات منفی نوسانات بازار و به حداکثر رساندن بازگشت سرمایه کمک میکند. شرکتکنندگان در مزایدهها میتوانند پیشنهادهای خود را برای خرید وثیقهها ارائه دهند و سیستم بهطور خودکار بهترین پیشنهاد را انتخاب میکند.

سیستم حاکمیتی برای تنظیم پارامترهای نقدشوندگی: دارندگان توکن MKR میتوانند پارامترهای پروتکل نقدشوندگی، از جمله نسبت وثیقهگذاری و آستانه نقدشوندگی را تنظیم کنند. این تنظیمات به صورت دورهای و براساس شرایط بازار و نیازهای سیستم انجام میشود.

اهمیت پروتکل نقدشوندگی

پروتکل نقدشوندگی برای اکوسیستم میکر از اهمیت بسیار زیادی برخوردار است زیرا:

- کاهش ریسک سیستم: این پروتکل به جلوگیری از کاهش ارزش وثیقهها و تامین امنیت مالی کمک میکند.

- حفظ ثبات قیمت DAI: با اجرای نقدشوندگی بهموقع، ارزش استیبلکوین DAI حفظ میشود و دچار نوسان نمیشود.

- شفافیت و اعتمادسازی: عملکرد خودکار و شفاف پروتکل نقدشوندگی به کاربران و سرمایهگذاران اطمینان میدهد که سیستم در مواجهه با ریسکهای بازار، از امنیت برخوردار است و میتواند بهطور مستقل عمل کند.

کاربردهای میکر(maker)

پروژه میکر (Maker) و توکنهای آن، یعنی MKR و DAI، دارای کاربردهای متنوع و گستردهای در دنیای مالی غیرمتمرکز (DeFi) و فراتر از آن هستند. این کاربردها شامل طیفی از مواردی است که هم برای کاربران فردی و هم برای شرکتها و کسبوکارهای کوچک تا بزرگ مفید واقع میشود. در ادامه، به تشریح دقیقتر کاربردهای میکر میپردازیم.

۱٫ وامدهی غیرمتمرکز (Decentralized Lending)

یکی از کاربردهای اصلی میکر فراهم کردن سیستم وامدهی غیرمتمرکز است که به کاربران امکان میدهد بدون نیاز به موسسات مالی سنتی، وام دریافت کنند. کاربران با وثیقهگذاری داراییهای دیجیتال در قراردادهای هوشمند میکر، میتوانند به همان میزان استیبلکوین DAI دریافت کنند و از آن بهعنوان وام استفاده نمایند.

ویژگیهای وامدهی در میکر:

بدون نیاز به واسطه: فرآیند وامدهی در میکر کاملاً غیرمتمرکز و بدون نیاز به بانکها و موسسات مالی انجام میشود. این امر برای افرادی که دسترسی به خدمات بانکی ندارند یا تمایل دارند داراییهای دیجیتال خود را حفظ کنند بسیار جذاب است.

قابلیت وثیقهگذاری با چندین نوع دارایی: کاربران میتوانند از داراییهای مختلف مانند ETH، WBTC و سایر توکنها به عنوان وثیقه استفاده کنند. این تنوع در وثیقهگذاری باعث میشود افراد با سبدهای مختلف دارایی بتوانند از این سیستم بهرهمند شوند.

بازپرداخت انعطافپذیر: کاربران در میکر میتوانند وام خود را هر زمان که بخواهند بازپرداخت کنند و وثیقه خود را آزاد نمایند. بازپرداخت وام و دریافت مجدد وثیقهها تنها مستلزم بازگرداندن DAI به همراه کارمزد پایداری (Stability Fee) است که به توکن MKR تعلق میگیرد.

این ویژگیها باعث شده میکر به عنوان یک سیستم وامدهی نوین، جایگزینی برای وامهای سنتی و متمرکز باشد و کاربرانی از سراسر دنیا به آن جذب شوند.

۲٫ استیبلکوین DAI به عنوان ذخیره ارزش و وسیله پرداخت

DAI بهعنوان یک استیبلکوین با ارزش ثابت ۱ دلار، نقش کلیدی در سیستم میکر و دنیای دیفای ایفا میکند. برخلاف سایر استیبلکوینها که توسط داراییهای سنتی مانند دلار یا اوراق بهادار پشتیبانی میشوند، DAI بهصورت غیرمتمرکز و تنها با وثیقههای دیجیتال پشتیبانی شده و از طریق قراردادهای هوشمند ایجاد میشود.

کاربردهای DAI:

ذخیره ارزش پایدار: در دنیای ارزهای دیجیتال که نوسانات قیمتی زیادی وجود دارد، DAI به کاربران امکان میدهد که داراییهای خود را بدون ریسک کاهش ارزش ذخیره کنند. این امر بهویژه برای سرمایهگذاران و معاملهگران مفید است که میخواهند داراییهای خود را در برابر نوسانات محافظت کنند.

وسیله پرداخت جهانی و بدون مرز: DAI بهعنوان یک استیبلکوین میتواند بهعنوان وسیله پرداخت در تراکنشهای روزمره یا انتقال وجه بدون نگرانی از نوسانات ارزی استفاده شود. به دلیل ساختار غیرمتمرکز آن، پرداخت با DAI نیازمند واسطههای مالی نیست و کاربران میتوانند با هزینههای بسیار کمتر از شبکههای سنتی، مبادلات خود را انجام دهند.

استفاده در پروتکلهای دیفای و قراردادهای هوشمند: DAI بهطور گسترده در سایر پروتکلهای دیفای، استخرهای نقدینگی و سیستمهای مالی غیرمتمرکز استفاده میشود. بسیاری از پلتفرمهای وامدهی و تبادل دارایی دیجیتال از DAI بهعنوان واحد اصلی یا وثیقهگذاری استفاده میکنند، چرا که ثبات ارزش آن اطمینان و امنیت بیشتری به کاربران میدهد.

۳٫ سرمایهگذاری و مشارکت در حاکمیت غیرمتمرکز (Governance Participation)

یکی از قابلیتهای ویژه میکر، سیستم حاکمیتی غیرمتمرکز آن است که به هولدرهای توکن MKR اجازه میدهد تا در تصمیمات مدیریتی و سیاستگذاریهای سیستم میکر مشارکت کنند. دارندگان MKR میتوانند از طریق رایگیری درباره موضوعات کلیدی پلتفرم تصمیمگیری کنند.

نقشهای حاکمیتی MKR:

تنظیم پارامترهای کلیدی سیستم: هولدرهای MKR میتوانند در تعیین نسبت وثیقهگذاری، نرخ کارمزدها، شرایط نقدشوندگی و دیگر پارامترهای مهم سیستم رای دهند. این امر به میکر کمک میکند تا با شرایط متغیر بازار سازگار بماند.

پایداری و کنترل ریسک: مشارکت در تصمیمگیریها به کاربران این امکان را میدهد که سیستم میکر را در شرایط بحرانی مدیریت کنند و در مواقع لزوم تغییرات فوری برای پایداری و کنترل ریسک اعمال کنند.

تشویق به مشارکت فعال: دارندگان MKR از ارزش افزوده این توکن سود میبرند، چرا که با رشد و پایداری سیستم، تقاضا برای MKR نیز افزایش مییابد. علاوه بر این، پروتکل میکر در صورت نیاز توکنهای MKR را میسوزاند و باعث افزایش ارزش این توکن میشود. این مکانیسم تشویقی به دارندگان MKR انگیزه بیشتری برای مشارکت و تصمیمگیریهای مثبت میدهد.

۴٫ بهرهگیری از وثیقههای دیجیتال در پروژههای مختلف DeFi

DAI و سیستم میکر قابلیت انعطافپذیری بالایی دارند و میتوانند در پروژههای دیفای مختلف بهعنوان دارایی وثیقه یا سرمایهای پایدار به کار گرفته شوند. این امر به میکر اجازه میدهد تا به عنوان پایهای برای تعاملات مالی پیچیدهتر در حوزه دیفای عمل کند.

استفاده از DAI و MKR به عنوان وثیقه:

وثیقهگذاری در پروتکلهای وامدهی و قرضدهی: DAI به دلیل ثبات ارزش خود و محبوبیت گسترده، در بسیاری از پروتکلهای وامدهی و قرضدهی مانند کامپوند (Compound) و آوه (Aave) بهعنوان وثیقه یا وام به کار میرود. این باعث میشود که کاربران بتوانند با اعتماد بیشتری به ارزش پایدار آن، از DAI برای معاملات و سرمایهگذاریهای خود استفاده کنند.

حفظ امنیت و کاهش ریسک در پروژههای دیفای: از آنجا که DAI دارای ارزش ثابت است، بهعنوان یک دارایی ایمن در پلتفرمهای مختلف دیفای کاربرد دارد. کاربران میتوانند از DAI برای حفظ ارزش داراییهای خود در مقابل نوسانات استفاده کنند، در حالی که از سود پروژههای مختلف بهره میبرند.

۵٫ پوشش ریسک و مدیریت سرمایه

یکی از کاربردهای خاص DAI بهعنوان یک استیبلکوین غیرمتمرکز، مدیریت ریسک و سرمایهگذاری امن است. در دنیای ناپایدار و پرنوسان ارزهای دیجیتال، وجود داراییهایی با ثبات ارزش اهمیت ویژهای دارد.

روشهای پوشش ریسک با DAI:

انتقال داراییها به DAI در مواقع نوسان شدید: معاملهگران و سرمایهگذاران میتوانند در مواقع نوسانات شدید بازار، داراییهای خود را به DAI تبدیل کنند تا ارزش سرمایهشان حفظ شود و پس از ثبات بازار، دوباره وارد معاملات شوند.

تنوعبخشی به سبد سرمایهگذاری: DAI به کاربران امکان میدهد تا بهجای وابستگی به داراییهای ناپایدار، بخشی از سرمایه خود را به یک استیبلکوین غیرمتمرکز تبدیل کرده و در سبد داراییهای خود تنوع ایجاد کنند.

استفاده در معاملات لوریجدار و مارجین: با بهرهگیری از DAI، معاملهگران میتوانند داراییهایی پایدار برای معاملات لوریجدار و مارجین در صرافیهای ارز دیجیتال داشته باشند. این امر به کاهش ریسک و افزایش امنیت معاملات کمک میکند.

۶٫ استفاده توسط شرکتها و کسبوکارهای کوچک

شرکتها و کسبوکارهای کوچک نیز از مزایای میکر و استیبلکوین DAI بهره میبرند، زیرا میکر امکاناتی را فراهم میکند که میتواند به کاهش هزینهها، مدیریت سرمایه و بهبود فرآیندهای مالی کمک کند. این امر خصوصاً برای شرکتهایی که با چالشهای مربوط به انتقالات بینالمللی، کارمزدهای بالا و نوسانات ارزی روبهرو هستند، بسیار ارزشمند است.

کاربردهای DAI و میکر برای شرکتها و کسبوکارها:

کاهش کارمزدهای انتقال و تراکنشها: کسبوکارهایی که نیاز به پرداختهای بینالمللی دارند، میتوانند از DAI به عنوان روش پرداختی بدون مرز و با کارمزدهای کمتر استفاده کنند. در مقایسه با روشهای سنتی که ممکن است هزینههای تراکنش بسیار بالایی داشته باشند، DAI انتقالات مالی سریع و اقتصادی را فراهم میآورد.

مدیریت مالی و جلوگیری از نوسانات ارزی: DAI بهعنوان یک استیبلکوین با ارزش ثابت، به شرکتها این امکان را میدهد که درآمدها و سودهای خود را به یک دارایی پایدار تبدیل کنند و از نوسانات ارزهای فیات یا ارزهای دیجیتال پرنوسان در امان بمانند. برای مثال، شرکتها میتوانند درآمدهای خود را به DAI تبدیل کرده و از آن به عنوان ذخیرهای ایمن استفاده کنند.

دریافت و پرداخت در بستر دیجیتال و بدون واسطهها: شرکتهایی که خدمات و محصولات دیجیتال ارائه میدهند، میتوانند از DAI به عنوان روشی سریع و کارآمد برای دریافت و پرداخت استفاده کنند. به دلیل غیرمتمرکز بودن DAI، این تراکنشها بدون نیاز به واسطههای مالی و بانکی انجام میشود، که این امر هزینهها و زمان پردازش را به حداقل میرساند.

امکان استفاده در قراردادهای هوشمند و تسویهحسابهای خودکار: DAI به دلیل سازگاری با قراردادهای هوشمند، برای شرکتها و استارتاپهایی که نیاز به انجام تسویهحسابهای خودکار دارند، بسیار کارآمد است. برای مثال، کسبوکارها میتوانند پرداختها و تسویهها را با استفاده از قراردادهای هوشمند بهصورت خودکار و بدون نیاز به مدیریت دستی انجام دهند.

دسترسی به سرمایه در حوزه DeFi: بسیاری از کسبوکارها میتوانند با وثیقهگذاری داراییهای دیجیتال خود در میکر، DAI بهعنوان وام دریافت کنند. این وامها میتوانند برای تأمین سرمایه و رشد کسبوکار مورد استفاده قرار گیرند، آن هم بدون نیاز به مراجعه به موسسات بانکی و پرداخت بهرههای بالا. این ویژگی بهویژه برای کسبوکارهای کوچک و استارتاپها که ممکن است بهسختی به وامهای بانکی دسترسی داشته باشند، ارزشمند است.

شفافیت و امنیت: میکر و DAI به دلیل ثبت تمامی تراکنشها در بلاکچین، شفافیت و امنیت بالایی را فراهم میکنند. کسبوکارها میتوانند تمامی پرداختها، دریافتیها و تسویهحسابها را بهصورت شفاف و بدون نگرانی از تغییر یا تقلب ثبت کنند، که این امر برای مدیریت مالی دقیقتر و انطباق با مقررات مالی اهمیت ویژهای دارد.

مزایا و معایب میکر(maker)

پروژه میکر (Maker)، مانند هر سیستم مالی غیرمتمرکز دیگری، دارای مزایا و معایبی است که بر کارایی، امنیت و پذیرش آن در میان کاربران تأثیر میگذارد. درک کامل مزایا و معایب میکر میتواند به کاربران و سرمایهگذاران کمک کند تا تصمیمات آگاهانهتری بگیرند. در ادامه به بررسی مزایا و معایب میکر بهطور دقیق میپردازیم.

مزایای میکر

۱٫ غیرمتمرکز بودن و حذف واسطهها

یکی از برجستهترین ویژگیهای میکر این است که به عنوان یک سیستم کاملاً غیرمتمرکز عمل میکند. بهواسطه این ویژگی، کاربران بدون نیاز به بانکها یا مؤسسات مالی سنتی میتوانند از خدمات وامدهی، مدیریت وثیقه و دریافت استیبلکوین استفاده کنند.

مزایای غیرمتمرکز بودن:

- کاربران کنترل کاملی بر داراییهای خود دارند و تراکنشها بدون دخالت واسطهها انجام میشود.

- این سیستم به دلیل غیرمتمرکز بودن، بهسختی در برابر سانسور، تحریمها یا محدودیتهای دولتی قرار میگیرد.

۲٫ ثبات ارزش DAI به عنوان یک استیبلکوین غیرمتمرکز

استیبلکوین DAI به عنوان محصول اصلی میکر، از ارزش ثابت برخوردار است و همواره معادل یک دلار آمریکا نگه داشته میشود. این امر باعث میشود که DAI به عنوان ذخیره ارزش و وسیله مبادلهای پایدار و کمریسک در دنیای پرنوسان ارزهای دیجیتال عمل کند.

مزایای ثبات ارزش DAI:

- کاربران میتوانند داراییهای خود را به DAI تبدیل کنند و از نوسانات ارزهای دیجیتال پرریسک در امان باشند.

- DAI میتواند بهعنوان وسیله پرداخت جهانی، بدون نگرانی از نوسانات قیمتی به کار رود.

۳٫ حاکمیت غیرمتمرکز و مشارکت جامعه

پروتکل میکر از توکن حاکمیتی MKR برای مشارکت در تصمیمگیریها استفاده میکند. هولدرهای MKR میتوانند در رایگیریها شرکت کنند و بر پارامترهای مهم سیستم مانند کارمزد پایداری، نسبت وثیقهگذاری و بهروزرسانیهای پروتکل تاثیر بگذارند.

مزایای حاکمیت غیرمتمرکز:

- جامعه کاربران میتواند تصمیمات کلیدی را اتخاذ کند و از آینده پروتکل حمایت کند.

- حاکمیت غیرمتمرکز باعث میشود که میکر بهطور مداوم با نیازهای کاربران و شرایط بازار هماهنگ بماند.

۴٫ دسترسی به سیستم وامدهی آسان و سریع

پلتفرم میکر فرآیند وامدهی بدون نیاز به بانکها را برای کاربران فراهم میکند. کاربران میتوانند با قفل کردن داراییهای دیجیتال خود، وام DAI دریافت کنند که این امر فرآیند وامدهی را بهطور قابل توجهی سریعتر و کمهزینهتر از سیستمهای سنتی میکند.

مزایای سیستم وامدهی غیرمتمرکز میکر:

- نیاز به بررسی اعتبار یا سوابق مالی کاربران نیست؛ وثیقهگذاری داراییهای دیجیتال کفایت میکند.

- کاربران میتوانند بدون محدودیتهای جغرافیایی یا نظارتی از وامهای غیرمتمرکز استفاده کنند.

۵٫ انعطافپذیری و استفاده از وثیقههای متنوع

میکر از سیستم چند وثیقهای پشتیبانی میکند، به این معنی که کاربران میتوانند از داراییهای مختلف مانند اتریوم (ETH)، بیتکوین رپد شده (WBTC) و دیگر توکنها به عنوان وثیقه برای دریافت وام DAI استفاده کنند.

مزایای وثیقههای متنوع:

- کاربران با سبدهای مختلف دارایی میتوانند از مزایای میکر بهرهمند شوند.

- به دلیل تنوع وثیقهها، ریسک نقدینگی و بیثباتی در سیستم کاهش مییابد.

معایب میکر(maker)

1. ریسک نقدشوندگی و از دست دادن وثیقه

یکی از معایب سیستم میکر، ریسک نقدشوندگی (Liquidation Risk) است. اگر ارزش داراییهای وثیقهای کاربران به دلیل نوسانات بازار کاهش یابد و به زیر نسبت وثیقهگذاری تعیینشده برسد، سیستم بهطور خودکار داراییهای آنها را نقد میکند تا وام DAI پرداخت شود.

چالشهای ریسک نقدشوندگی:

- کاربران ممکن است داراییهای خود را در اثر نوسانات بازار از دست بدهند.

- این مکانیسم بهویژه در بازارهای ناپایدار میتواند فشار زیادی بر کاربران وارد کند و آنها را مجبور به اضافه کردن وثیقههای بیشتر کند.

۲٫ کارمزدهای بالای شبکه اتریوم

میکر بر بستر بلاکچین اتریوم فعالیت میکند. در مواقعی که فعالیت شبکه اتریوم افزایش مییابد، کارمزدهای تراکنش (گس) نیز بهطور چشمگیری بالا میرود و کاربران باید هزینههای بالایی را برای استفاده از سیستم میکر بپردازند.

چالشهای کارمزد شبکه اتریوم:

- کارمزدهای بالا میتواند کاربران خرد را از استفاده از میکر منصرف کند.

- این هزینهها ممکن است در طولانیمدت جذابیت سیستم میکر را برای کاربران کاهش دهد و سیستم را برای مقیاسپذیری محدود کند.

۳٫ پیچیدگی و دشواری استفاده برای کاربران مبتدی

سیستم میکر و فرآیندهای آن، مانند وثیقهگذاری، کارمزد پایداری و رایگیری حاکمیتی، برای کاربران مبتدی پیچیده و دشوار بهنظر میرسد. این پروتکل نیازمند آشنایی کافی با قراردادهای هوشمند و درک مفاهیم DeFi است.

چالشهای پیچیدگی میکر:

- برای کاربران جدید، آموزشهای جامعی لازم است تا بتوانند با فرآیندها آشنا شوند.

- پیچیدگی کار با قراردادهای CDP و وثیقهگذاری چندگانه ممکن است کاربران مبتدی را از استفاده از میکر منصرف کند.

۴٫ ریسکهای مربوط به اوراکلها و امنیت دادهها

میکر برای دریافت دادههای قیمت و ارزش وثیقهها از اوراکلها استفاده میکند. در صورت ارائه دادههای نادرست یا نفوذ به سیستم اوراکل، امکان دستکاری ارزش وثیقهها و نقدشوندگیهای نادرست وجود دارد.

ریسکهای امنیتی اوراکلها:

- در صورتی که اوراکلها دادههای نادرست ارائه دهند، سیستم میتواند به اشتباه وثیقههای کاربران را نقد کند.

- اوراکلها هدف هکرها هستند و حملات علیه آنها میتواند امنیت کل اکوسیستم را تهدید کند.

۵٫ پتانسیل کاهش ارزش توکن MKR به دلیل سوزاندن یا ایجاد آن

در شرایط بحرانی که نقدینگی DAI دچار نوسان شود، میکر برای حفظ ارزش DAI ممکن است توکنهای MKR را ایجاد یا سوزاند. این اقدام میتواند منجر به کاهش ارزش MKR شود و برای دارندگان این توکن ریسکپذیری ایجاد کند.

چالشهای مرتبط با توکن MKR:

- ایجاد توکنهای جدید MKR در شرایط بحرانی میتواند ارزش این توکن را کاهش دهد.

- این مکانیسم ممکن است اعتماد برخی از هولدرهای MKR را نسبت به ثبات ارزش آن تحت تأثیر قرار دهد و در نهایت به کاهش جذابیت سرمایهگذاری منجر شود.

۶٫ ریسکهای نظارتی و قانونی

با گسترش استفاده از سیستمهای DeFi و توجه نهادهای نظارتی، ریسکهای قانونی و مقرراتی نیز برای پروژههایی مانند میکر افزایش یافته است. هر گونه محدودیت یا قانونگذاری علیه میکر میتواند بر فعالیت و قابلیتهای آن اثر منفی بگذارد.

چالشهای نظارتی میکر:

- در صورتی که نهادهای نظارتی در کشورها قوانین محدودکنندهای برای میکر وضع کنند، کاربران از دسترسی به خدمات آن محروم خواهند شد.

- با توجه به فشارهای نظارتی، پروژههای DeFi ممکن است ملزم به پیروی از برخی مقررات شوند که این امر میتواند با اهداف غیرمتمرکز میکر تناقض داشته باشد.

نتیجهگیری

پروژه میکر (Maker) به عنوان یکی از پلتفرمهای پیشرو در حوزه مالی غیرمتمرکز (DeFi) نقش مهمی در شکلدهی و توسعه سیستمهای مالی مبتنی بر بلاکچین ایفا کرده است. این پروژه با معرفی استیبلکوین DAI، توانسته یک پل بین ثبات ارزهای فیات و نوآوریهای ارزهای دیجیتال ایجاد کند. DAI به دلیل ساختار غیرمتمرکز خود و حفظ ارزش ثابت، برای بسیاری از کاربران راهکاری مطمئن در برابر نوسانات شدید بازار ارزهای دیجیتال محسوب میشود و این امکان را فراهم میکند که تراکنشهای مالی بدون دخالت واسطههای سنتی انجام شود.

میکر با سیستم حاکمیتی غیرمتمرکز خود، جامعهای از کاربران و سرمایهگذاران را گرد هم آورده است که میتوانند در تصمیمگیریها و تغییرات اساسی پروتکل نقش فعال داشته باشند. این ویژگی حاکمیتی، به کاربران حس مالکیت و تعهد بیشتری میدهد و باعث میشود که میکر از پویایی و نوآوری مستمر برخوردار باشد. علاوه بر این، میکر از سیستم چند وثیقهای بهره میبرد که امکان تنوع در وثیقهگذاری و کاهش ریسکهای مالی را برای کاربران فراهم کرده است.

با این حال، پروژه میکر همچنان با چالشهای مهمی مواجه است. ریسکهای نقدشوندگی در شرایط نوسانی بازار، هزینههای بالای شبکه اتریوم و همچنین ریسکهای نظارتی از جمله مواردی هستند که میتوانند بر ثبات و پذیرش گسترده این سیستم تأثیرگذار باشند.

بهطور کلی، میکر به عنوان پلتفرمی نوآورانه و مستقل، توانسته است جایگاه خود را در اکوسیستم ارزهای دیجیتال تثبیت کند و کاربردهایی فراتر از یک پلتفرم وامدهی ارائه دهد. این پروژه نمایانگر قابلیتهای سیستمهای مالی غیرمتمرکز است که میتوانند استقلال، شفافیت و امنیت را به کاربران ارائه دهند. موفقیت میکر در گرو توانایی آن برای تطبیق با تغییرات بازار و چالشهای آینده دیفای است و در نهایت میتواند راه را برای تحقق سیستمهای مالی کاملاً غیرمتمرکز و آزاد هموار سازد.

تشکر ویژه دارم از تیم حرفه ایی باتیکل…. خیلی سریع دمتون گرم .

سپاس از شما کاربر گرامی!

گرونترین و طولانی ترین خرید رو از ایرانیکارت تجربه کردم بعد از سه هم تنر ارسال نشد….فقط بایتیکل