آموزش کامل محبوب ترین استراتژی ترید امواج الیوت

امواج الیوت به تئوریای گفته میشود که رالف نلسون الیوت در دهه ۱۹۳۰ برای توضیح رفتار بازارهای مالی بر اساس الگوهای روانشناسی جمعی توسعه داد. بر اساس این نظریه، حرکت قیمت در بازارها به صورت موجی است و در دو جهت اصلی و اصلاحی نوسان میکند. الیوت این امواج را به عنوان نشانهای از رفتار انسانها در بازارها، که خود بازتابی از رفتارهای اجتماعی است، طبقهبندی کرد. از دیدگاه الیوت، بازار نه تنها بر اساس دادههای اقتصادی، بلکه تحت تأثیر عوامل روانی مانند طمع، ترس، و امید نیز حرکت میکند. این ویژگیهای روانشناختی منجر به حرکات منظم و الگوهای تکراری در بازار میشوند.

ساختار امواج الیوت

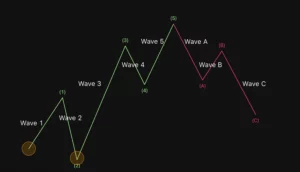

ساختار امواج الیوت یکی از ابزارهای اصلی تحلیل تکنیکال برای پیشبینی حرکات بازارهای مالی است. این ساختار شامل ترکیب پیچیدهای از امواج انگیزشی (حرکت در جهت روند) و امواج اصلاحی (حرکت مخالف روند) است. هر کدام از این امواج شامل زیرمجموعههایی از امواج کوچکتر هستند که به تحلیلگران کمک میکنند تا روندهای قیمتی را بهتر شناسایی کنند و در بازههای زمانی مختلف، نقاط ورود و خروج مناسب را تعیین کنند.

امواج محرک (Impulse Waves)

امواج محرک از پنج موج تشکیل شدهاند که در جهت روند اصلی حرکت میکنند. این امواج به ترتیب زیر برچسبگذاری میشوند:

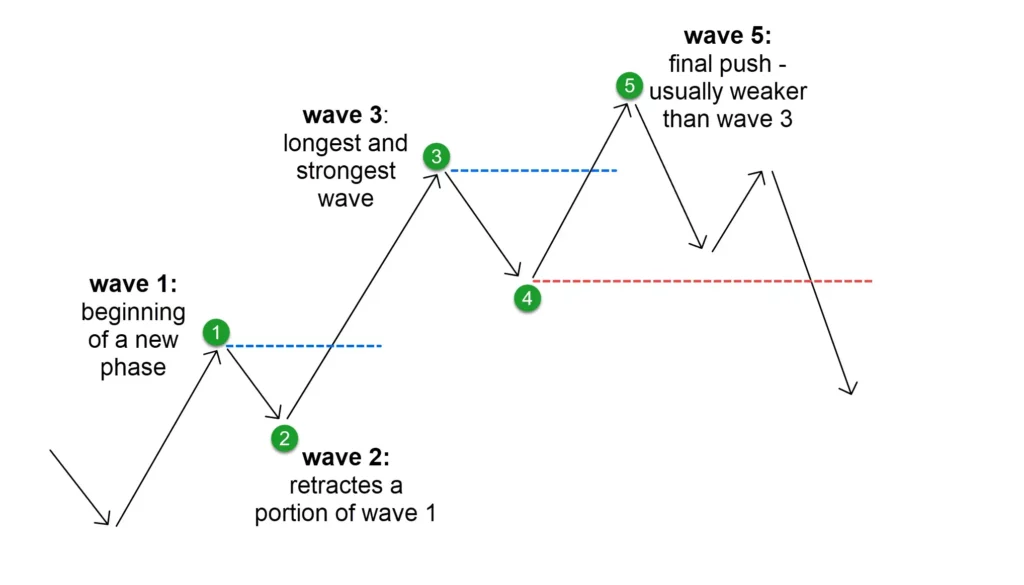

- موج ۱: اولین موج از روند جدید و شروع یک فاز صعودی یا نزولی است. این موج معمولاً با حجم نسبتاً کمتری همراه است و اغلب ناشی از تغییراتی در بازار یا اخبار اولیه است که معاملهگران را به سمت یک روند جدید هدایت میکند.

- موج ۲: موج دوم یک موج اصلاحی است که بخشی از موج اول را بازگشت میکند. این موج معمولاً بین ۵۰٪ تا ۶۱.۸٪ موج اول را اصلاح میکند، اما به هیچ وجه نباید کل موج اول را برگشت کند.

- موج ۳: موج سوم قدرتمندترین و طولانیترین موج در این ساختار است و معمولاً با افزایش شدید حجم معاملات همراه است. این موج بازتابدهندهی شور و هیجان زیاد معاملهگران است که به سمت روند اصلی تمایل دارند. این موج هرگز نباید کوتاهتر از موجهای اول و پنجم باشد.

- موج ۴: موج چهارم یک موج اصلاحی است که به شکل آرامتر و کمتر شدیدی نسبت به موج دوم شکل میگیرد. این موج معمولاً بین ۳۸.۲٪ تا ۵۰٪ موج سوم را اصلاح میکند و نباید به محدوده قیمتی موج اول نفوذ کند.

- موج ۵: موج پنجم آخرین موج از حرکت انگیزشی است و معمولاً ضعیفتر از موج سوم است. این موج نشاندهندهی نقطه اوج یا پایان یک روند است و پس از آن احتمال آغاز یک حرکت اصلاحی (ABC) وجود دارد.

نکات کلیدی در مورد امواج انگیزشی:

- موج سوم همیشه نباید کوتاهترین موج باشد و معمولاً قویترین موج است.

- موج دوم و موج چهارم به عنوان امواج بازگشتی عمل میکنند و اصلاحهای قیمتی را در روند اصلی انجام میدهند.

- پس از پایان موج پنجم، به طور معمول یک حرکت اصلاحی یا بازگشت در روند رخ میدهد که به شکل موجهای ABC ظاهر میشود.

امواج اصلاحی (Corrective Waves)

امواج اصلاحی از سه موج تشکیل میشوند که بر خلاف روند اصلی حرکت میکنند. این امواج معمولاً به شکل الگوهای ABC شکل میگیرند و شامل سه نوع اصلی هستند:

انواع الگوهای اصلاحی

- الگوی زیگزاگ (Zigzag): این الگو شامل سه موج است که به شکل A-B-C تنظیم میشوند. موج A و C در جهت اصلاحی حرکت میکنند و موج B به عنوان یک موج بازگشتی در میان آنها عمل میکند. زیگزاگها معمولاً در جهت مخالف روند اصلی و به شکل تند و سریع حرکت میکنند.

- الگوی فلت (Flat): در این الگو، موجهای A، B و C تقریباً به اندازه مشابهی دارند و به شکل موازی با هم حرکت میکنند. فلتها در شرایطی رخ میدهند که بازار در حالت تثبیت است و نشاندهنده تعادل نسبی در قیمتها هستند.

- الگوی مثلث (Triangle): مثلثها شامل پنج موج (A-B-C-D-E) هستند و معمولاً در بازارهایی با ثبات و نوسانات کم ظاهر میشوند. این الگوها نشاندهنده یک دوره توقف و تثبیت قبل از یک حرکت بزرگتر در جهت روند اصلی یا خلاف آن هستند.

نکات کلیدی در مورد امواج اصلاحی

- امواج اصلاحی به شکل سه موجی A-B-C تنظیم میشوند.

- الگوهای زیگزاگ، فلت و مثلث رایجترین الگوهای اصلاحی هستند.

- امواج اصلاحی معمولاً ضعیفتر و کوتاهتر از امواج انگیزشی هستند و باعث تثبیت قیمتها میشوند.

عضویت در اتاق معامله تتر و طلا به صورت رایگان

امواج الیوت یک ساختار تکراری دارند، به این معنا که هر موج بزرگتر خود شامل موجهای کوچکتری است که همان الگوی پنج-سه را دنبال میکنند. به عنوان مثال، یک روند صعودی پنج موجی میتواند به عنوان یک موج بزرگ (موج ۱ یا موج A) در یک الگوی بزرگتر عمل کند.

موجهای درجههای مختلف

امواج الیوت در بازههای زمانی مختلف و با درجات مختلفی مشاهده میشوند:

- موجهای درجه بزرگ: روندهای اصلی و بلندمدتی که از چندین موج انگیزشی و اصلاحی تشکیل شدهاند.

- موجهای درجه متوسط: زیرمجموعههایی از موجهای درجه بزرگتر که در بازههای زمانی کوتاهتر قابل مشاهده هستند.

- موجهای درجه کوچک: نوسانات روزانه یا هفتگی که زیرمجموعهای از امواج درجه متوسط هستند.

این تکرارپذیری و تقسیمبندی به معاملهگران اجازه میدهد که در بازههای زمانی مختلف و با درجات مختلف حرکات قیمتی را تحلیل کنند و از تغییرات قیمتی کوتاهمدت و بلندمدت بهره ببرند.

چگونگی استفاده از امواج الیوت در تحلیل بازار

برای بهرهگیری از امواج الیوت در تحلیل بازار، معاملهگران از ابزارهای مختلفی استفاده میکنند:

- فیبوناچی: نسبتهای فیبوناچی (مانند ۳۸.۲٪، ۵۰٪ و ۶۱.۸٪) به عنوان نقاط احتمالی بازگشت در امواج اصلاحی به کار میروند. این نسبتها به معاملهگران کمک میکنند تا نقاط ورود و خروج مناسب را تعیین کنند.

- تأیید با حجم معاملات: امواج انگیزشی معمولاً با افزایش حجم همراه هستند، به خصوص در موج سوم. معاملهگران از این شاخص به عنوان تأییدی برای شناسایی روندهای قوی استفاده میکنند.

- الگوهای کندلاستیک: برای شناسایی نقاط بازگشتی در امواج اصلاحی، الگوهای کندلاستیک (مانند الگوی چکش، شوتینگ استار، و غیره) میتوانند به عنوان سیگنالهای قوی برای ورود یا خروج استفاده شوند.

قوانین اصلی امواج الیوت

قوانین اصلی امواج الیوت برای شناسایی ساختارهای موجی در بازار و تحلیل صحیح آنها بسیار حائز اهمیت هستند. این قوانین به تحلیلگران کمک میکنند تا ساختار صحیح امواج را از حرکتهای نادرست یا نامرتبط تشخیص دهند و به شکل بهتری مسیر بازار را پیشبینی کنند.

قانون اول: موج سوم نباید کوتاهترین موج باشد

در ساختار امواج انگیزشی (پنج موجی)، موج سوم همیشه باید بلندتر از موج اول یا موج پنجم باشد، به این معنا که نمیتواند کوتاهترین موج در بین موجهای انگیزشی باشد. موج سوم معمولاً بلندترین و قویترین موج است و با حجم بالایی همراه است.

توضیح بیشتر

- موج سوم نشاندهندهی اعتماد و اعتقاد معاملهگران به روند جاری است.

- این موج معمولاً در اثر یک اخبار یا عامل بنیادی قوی تحریک میشود و باعث میشود تا بازار به شدت در جهت روند حرکت کند.

- به طور معمول، موج سوم از ۱.۶۱۸ تا ۲.۶۱۸ برابر طول موج اول را پوشش میدهد (براساس نسبتهای فیبوناچی).

نکات کاربردی

- اگر موج سوم کوتاهتر از موج اول و موج پنجم باشد، احتمالاً الگوی موجی صحیح نیست یا ممکن است خطا در شناسایی موجها وجود داشته باشد.

- در بسیاری از مواقع، موج سوم به وضوح یک افزایش یا کاهش چشمگیر در روند قیمت را نشان میدهد.

عضویت در اتاق معامله تتر و طلا به صورت رایگان

قانون دوم: موج چهارم نباید وارد محدوده موج اول شود

این قانون از ایجاد تداخل بین امواج جلوگیری میکند و نظم ساختاری الیوت را تضمین میکند. به عبارت دیگر، پایینترین نقطه موج چهارم نباید از بالاترین نقطه موج اول عبور کند. این قانون به تحلیلگران کمک میکند که الگوی موج را به درستی تشخیص دهند و مانع از اشتباه در شناسایی موجها میشود.

توضیح بیشتر

- موج چهارم یک موج اصلاحی است که پس از پایان موج سوم و قبل از موج پنجم شکل میگیرد.

- این موج معمولاً بازگشت کمتری نسبت به موج دوم دارد و به عنوان یک موج “آرام” شناخته میشود.

- موج چهارم معمولاً بین ۳۸.۲٪ تا ۵۰٪ موج سوم را اصلاح میکند (براساس نسبتهای فیبوناچی)، اما به هیچ وجه نباید وارد محدوده قیمتی موج اول شود.

نکات کاربردی

- در صورت ورود موج چهارم به محدوده موج اول، احتمالاً ساختار موج اشتباه تفسیر شده و باید تحلیل را بازنگری کرد.

- این قانون به تحلیلگران کمک میکند تا اشتباهات را در زمان شناسایی الگوهای موجی کاهش دهند.

قانون سوم: موج دوم نباید کل موج اول را بازگشت کند

این قانون بیان میکند که موج دوم نمیتواند کل موج اول را اصلاح کند. به عبارت دیگر، پایینترین نقطه موج دوم نباید به نقطه شروع موج اول برسد. این قانون نشان میدهد که روند جدید در حال شکلگیری است و موج دوم تنها یک اصلاح موقت در این روند است.

توضیح بیشتر

- موج دوم یک موج اصلاحی است که پس از موج اول و به عنوان اولین بازگشت قیمتی در روند جدید شکل میگیرد.

- موج دوم معمولاً بین ۵۰٪ تا ۶۱.۸٪ موج اول را اصلاح میکند (براساس نسبتهای فیبوناچی).

- این موج نشاندهنده تمایل بازار به بازگشت موقت قبل از ادامه روند اصلی است.

نکات کاربردی

- اگر موج دوم کل موج اول را اصلاح کند، به احتمال زیاد روند جدیدی در حال شکلگیری نیست و تحلیل نیاز به بازبینی دارد.

- این قانون به تحلیلگران کمک میکند تا درک درستی از جهت اصلی روند پیدا کنند و از شناسایی غلط ساختار امواج جلوگیری کنند.

تحلیل قوانین اصلی امواج الیوت با استفاده از فیبوناچی

از آنجا که بسیاری از اصلاحات و بازگشتها در امواج الیوت براساس سطوح فیبوناچی رخ میدهند، میتوان این قوانین را با ابزارهای فیبوناچی بهطور دقیقتر بررسی کرد:

- موج دوم و فیبوناچی: در بیشتر مواقع، موج دوم بین ۵۰٪ تا ۶۱.۸٪ از طول موج اول را اصلاح میکند. این به این معناست که برای شناسایی پایان موج دوم میتوان از این سطوح فیبوناچی استفاده کرد.

- موج چهارم و فیبوناچی: موج چهارم معمولاً بین ۳۸.۲٪ تا ۵۰٪ از طول موج سوم را اصلاح میکند و نباید به نقطه شروع موج اول برسد.

- طول موج سوم: بهعنوان قویترین موج، موج سوم معمولاً به اندازه ۱.۶۱۸ برابر طول موج اول است و این طول را براساس سطوح فیبوناچی میتوان پیشبینی کرد.

استراتژی معاملاتی امواج الیوت

این استراتژی در پنج مرحله اصلی تنظیم شده است که هر مرحله شامل تحلیل و شناسایی موجهای مشخص، استفاده از ابزارهای تکمیلی و تعیین نقاط ورود و خروج میباشد.

مرحله ۱: شناسایی موجهای الیوت

در مرحله اول، باید بتوانید ساختار موجی را شناسایی کنید و تعیین کنید که بازار در کدام موج قرار دارد. برای این کار:

- ساختار پنج موجی انگیزشی را در جهت روند اصلی شناسایی کنید (امواج ۱، ۲، ۳، ۴ و ۵).

- بررسی کنید که آیا موج سوم بلندتر و قویتر از موج اول و پنجم است و قوانین اصلی امواج الیوت رعایت شده است.

- ساختار سه موجی اصلاحی (A، B، C) را در جهت مخالف روند اصلی تشخیص دهید.

نکته: اگر نمیتوانید ساختار موجها را به درستی تشخیص دهید، منتظر بمانید تا بازار الگوی واضحتری تشکیل دهد. به یاد داشته باشید که شناسایی صحیح امواج، اساس این استراتژی است.

مرحله ۲: تعیین نقاط ورود با استفاده از امواج محرک

هنگامی که ساختار موجها را شناسایی کردید، میتوانید برای ورود به معامله از موجهای انگیزشی استفاده کنید:

- ورود به بازار در ابتدای موج سوم: موج سوم، قویترین و بلندترین موج است و ورود به بازار در ابتدای این موج، احتمال موفقیت معامله را افزایش میدهد.

- برای تأیید شروع موج سوم، از اندیکاتور حجم معاملات استفاده کنید. اگر حجم معاملات در موج سوم به طور قابل توجهی افزایش یابد، این نشاندهنده قدرت موج سوم است.

- میتوانید از الگوهای کندلاستیک صعودی یا نزولی (مثل چکش در روند صعودی یا شوتینگ استار در روند نزولی) به عنوان تأییدیه اضافی استفاده کنید.

- ورود به بازار در ابتدای موج پنجم: اگر موج سوم را از دست دادهاید، میتوانید در ابتدای موج پنجم وارد بازار شوید.

- موج پنجم، موج نهایی در جهت روند اصلی است و معمولاً ضعیفتر از موج سوم است، اما همچنان فرصت مناسبی برای ورود ایجاد میکند.

- از سطوح فیبوناچی بین ۵۰٪ تا ۶۱.۸٪ برای شناسایی نقطه ورود به موج پنجم استفاده کنید.

نکته: قبل از ورود به موج پنجم، حتماً حجم معاملات را بررسی کنید. اگر حجم معاملات در حال کاهش است، احتمال تضعیف روند در موج پنجم وجود دارد.

مرحله ۳: استفاده از سطوح فیبوناچی برای تعیین حد ضرر و سود

پس از ورود به معامله، استفاده از سطوح فیبوناچی میتواند به شما کمک کند تا حد ضرر و حد سود مناسب را تعیین کنید:

- تعیین حد ضرر: حد ضرر خود را در سطح ۶۱.۸٪ فیبوناچی موج اصلاحی قبل از موجی که وارد آن شدهاید، قرار دهید.

- برای مثال، اگر در ابتدای موج سوم وارد شدهاید، حد ضرر را در ۶۱.۸٪ موج دوم قرار دهید.

- تعیین حد سود: حد سود خود را با استفاده از سطح فیبوناچی ۱.۶۱۸ یا ۲.۶۱۸ در پایان موج انگیزشی تنظیم کنید.

- برای مثال، اگر در موج سوم وارد شدهاید، میتوانید حد سود خود را در سطح ۱.۶۱۸ از طول موج اول تنظیم کنید.

مرحله ۴: مدیریت معامله در طول حرکت قیمت

در طول معامله، باید به دقت تغییرات قیمتی و حجم معاملات را زیر نظر داشته باشید و در صورت لزوم معامله خود را مدیریت کنید:

- بررسی الگوهای کندلاستیک معکوس: اگر در موج سوم یا پنجم، الگوهای کندلاستیک معکوس مانند چکش معکوس یا شوتینگ استار ظاهر شوند، ممکن است نشاندهنده پایان موج و آغاز اصلاح باشد.

- حرکت حد ضرر به سمت نقطه ورود: پس از اینکه قیمت به سطح ۱.۲۷۲ فیبوناچی رسید، حد ضرر خود را به نقطه ورود منتقل کنید تا ریسک معامله کاهش یابد.

- تنظیم حد سود پویا: در صورتی که قیمت به سطح فیبوناچی ۲.۶۱۸ برسد و همچنان نشانهای از پایان موج مشاهده نشود، میتوانید حد سود خود را به طور پویا تنظیم کنید.

نکته: این مرحله به مدیریت دقیق نیاز دارد و برای معاملهگرانی که زمان کافی برای نظارت بر نمودار دارند، مناسب است.

مرحله ۵: خروج از معامله و بررسی موجهای اصلاحی (ABC)

هنگامی که موج پنجم به پایان رسید و نشانههای بازگشت قیمتی ظاهر شد، میتوانید از معامله خارج شوید و منتظر آغاز ساختار اصلاحی (ABC) باشید:

- شناسایی ساختار ABC: پس از پایان موج پنجم، معمولاً یک ساختار اصلاحی سه موجی (ABC) آغاز میشود که بر خلاف روند اصلی حرکت میکند.

- ورود به معامله معکوس: اگر در حال حاضر از روند اصلی خارج شدهاید و الگوی ABC به وضوح شکل گرفته است، میتوانید در ابتدای موج C وارد معامله معکوس شوید و از اصلاح قیمت سود ببرید.

- استفاده از فیبوناچی برای خروج در موج C: از سطح ۱۰۰٪ فیبوناچی موج B برای تعیین نقطه خروج در موج C استفاده کنید.

مثال عملی برای استفاده از استراتژی امواج الیوت

فرض کنید یک روند صعودی شناسایی کردهاید و موجهای انگیزشی و اصلاحی را مطابق ساختار الیوت برچسبگذاری کردهاید:

- ورود به معامله در ابتدای موج سوم: پس از شناسایی افزایش حجم و الگوی کندلاستیک صعودی، وارد معامله خرید میشوید.

- حد ضرر را در سطح ۶۱.۸٪ فیبوناچی موج دوم قرار میدهید.

- حد سود اولیه را در سطح ۱.۶۱۸ از طول موج اول تنظیم میکنید و در صورتی که قیمت به سطح ۲.۶۱۸ رسید، حد سود را افزایش میدهید.

- پس از پایان موج پنجم و شکلگیری ساختار اصلاحی ABC، معامله خرید را میبندید و در ابتدای موج C وارد معامله فروش میشوید.

عضویت در اتاق معامله تتر و طلا به صورت رایگان

نکات مهم برای موفقیت در استراتژی امواج الیوت

- شناسایی صحیح موجها: پایه و اساس این استراتژی بر شناسایی صحیح موجها استوار است. اگر امواج را به درستی شناسایی نکنید، استراتژی کارایی لازم را نخواهد داشت.

- استفاده از تأییدیههای حجمی: موج سوم معمولاً با حجم بالایی همراه است، و بررسی حجم معاملات به شما کمک میکند تا از صحت موجها اطمینان حاصل کنید.

- استفاده از فیبوناچی: سطوح فیبوناچی ابزار مهمی برای تعیین حد ضرر و سود در امواج الیوت هستند و میتوانند دقت شما را در معاملات افزایش دهند.

- مدیریت معامله و روانشناسی: در طول معامله، از حد ضرر پویا و مدیریت صحیح استفاده کنید و از تصمیمات احساسی دوری کنید.

نتیجه گیری

سبک الیوت یکی از روشهای قدرتمند و پیچیده در تحلیل تکنیکال است که به معاملهگران کمک میکند تا رفتار بازار را با استفاده از الگوهای موجی پیشبینی کنند. نظریه امواج الیوت بر اساس تکرارپذیری حرکات قیمتی بنا شده و نشان میدهد که روندهای بازار به شکل موجهای انگیزشی و اصلاحی ظاهر میشوند. این سبک به معاملهگران امکان میدهد تا مسیر روند اصلی و بازگشتهای احتمالی را شناسایی کنند و بر اساس آن نقاط ورود و خروج بهتری پیدا کنند. قوانین اصلی الیوت، مانند جلوگیری از تداخل موج چهارم با موج اول و اطمینان از عدم بازگشت کامل موج دوم، به تحلیلگران در شناسایی ساختار صحیح موجها کمک میکند.

ابزارهای تکمیلی مانند سطوح فیبوناچی و تأیید حجم معاملات، دقت این تحلیل را افزایش میدهند و به معاملهگران کمک میکنند تا تصمیمات آگاهانهتری بگیرند. در مجموع، سبک الیوت با استفاده از ترکیب تحلیل فنی و روانشناسی بازار، به معاملهگران امکان میدهد تا تغییرات قیمتی را با دقت بیشتری پیشبینی کرده و از روندها و بازگشتهای قیمتی بهرهبرداری کنند.