معرفی یک استراتژی ترید سود ساز پرایس اکشن در دنیای ارز دیجیتال

در دنیای ارزهای دیجیتال، “استراتژی ترید” به مجموعهای از تصمیمات و برنامهها گفته میشود که سرمایهگذاران و معاملهگران برای بهبود نتایج خود در بازار به کار میبرند. این استراتژیها میتوانند شامل زمانبندی ورود و خروج به معاملات، نوع سرمایهگذاری، انتخاب ارزهای خاص، و مدیریت ریسک باشند. هدف اصلی از داشتن استراتژی این است که تصمیمات معاملاتی به صورت منطقی و مبتنی بر تحلیلهای فنی، فاندامنتال و روانشناسی بازار گرفته شوند، نه بر پایه احساسات یا حدس و گمان.

انواع استراتژی ترید از نظر زمان

- معاملات روزانه (Day Trading): این استراتژی شامل خرید و فروش ارزها در یک روز معاملاتی است و معاملهگران سعی میکنند از نوسانات کوتاهمدت قیمت سود ببرند. این روش نیازمند تحلیل تکنیکی قوی و نظارت مداوم بر بازار است.

- هولد (Hold): در این استراتژی، سرمایهگذاران ارز دیجیتالی را برای مدت طولانی نگه میدارند، با این امید که قیمت آن در آینده افزایش یابد. این روش بیشتر بر پایه تحلیل بنیادی و باور به رشد بلندمدت یک ارز دیجیتال است.

- معاملات نوسانی (Swing Trading): در معاملات نوسانی، معاملهگران سعی میکنند از روندهای میانمدت و نوسانات قیمتی در چند روز تا چند هفته بهره ببرند. این روش معمولاً ترکیبی از تحلیل فنی و بنیادی است.

معرفی استراتژی ترید

این استراتژی بصورت کلی برای تمامی معامله گران از نقطه زمان مناسب است اما سناریوهای آن بهتر است برای معامله گران نوسانی و روزانه مورد استفاده قرار گیرد. همچنین این سیستم معاملاتی محدودیتی روی هیچ ارز و دارایی خاصی ندارد و روی تمام اینسترومنت ها، شاخص ها، ارزها، کامودیتی ها، رمزارزها و … مورد استفاده است. این سیستم معاملاتی بر اساس ترکیب سبک کلاسیک و ICT بنا شده است.

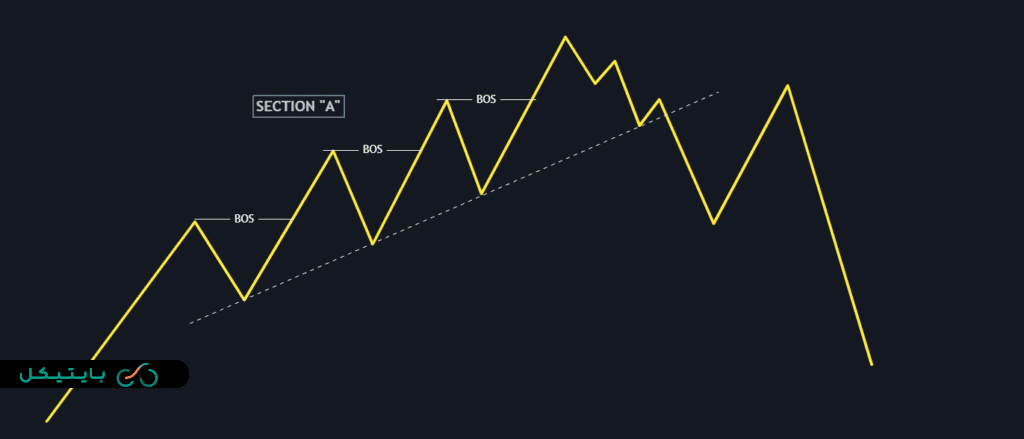

بخش اول – section A

بطورکلی، زمانی که قیمت در یک روند صعودی قرار دارد تمایل به شکستن سقف های پیش رو به جهت افزایش بیشتر قیمت دارد. از این رو در سبک های مختلف روند صعودی را با ابزارهای مختلفی محاسبه میکنند. در این سیستم معاملاتی مبنای تشخیص روند، ترندلاین صعودی است. پرواضح است که در شرایط صعودی اولا شیب ترندلاین رو به بالا و مثبت است و ثانیا سقف های قیمتی یکی پشت دیگری شکسته میشوند که به این شکست ها تغییر ساختار، BOS یا همان Break Of Structure میگویند.

پس میتوان نتیجه گرفت که اگر این سقف ها شکسته نشوند و شروع به ایجاد سقف های پایین تر کند، ما شاهد تغییر روند هستیم و این احتمال بوجود می اید که بازار تغییر روند داده است. اولین نشانه و اولین هشدار این تغییر روند، شکست ترندلاین صعودی است. بعد از شکست این ترندلاین هشدار تغییر روند اتفاق افتاده اما هنوز تایید آن تصویب نشده است.

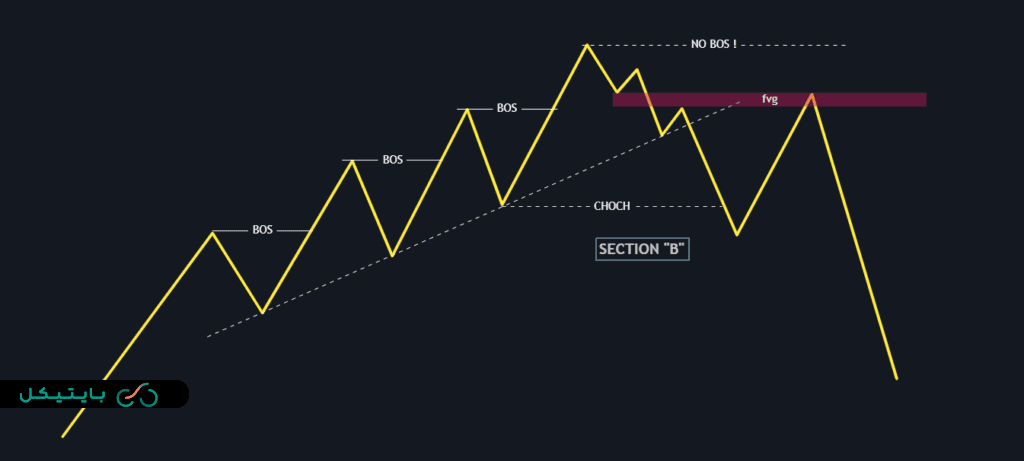

بخش دوم – section B

پس از آنکه هشدار تغییر روند یعنی شکست خط روند اتفاق افتاد، گام بعدی به جهت تایید تغییر روند، شکست اخرین کف قیمتی است. نوسانات بازارهای مالی شامل پیووت های بسیار زیادی است که تمامی آنها از کف ها و سقف های مختلف تشکیل شده اند. در صورتی که بعد از شکست خط ترندلاین اخرین کف ساختار هم شکسته شود، میتوان تاییدیه تغییر روند را نیز صادر کرد. پس ما با روند صعودی روبرو هستیم که دچار تغییر روند شده است. همچنین به این شکست کف مارکت، تغییر ساختار یا CHOCH یا Change of Character میگوییم. پس عموم معامله گران در این شرایط رو به معاملات شورت(فروش) می آورند و تا زمانی که بالاترین سقف روند صعودی شکسته نشده باشد به معاملات فروش ادامه میدهند.

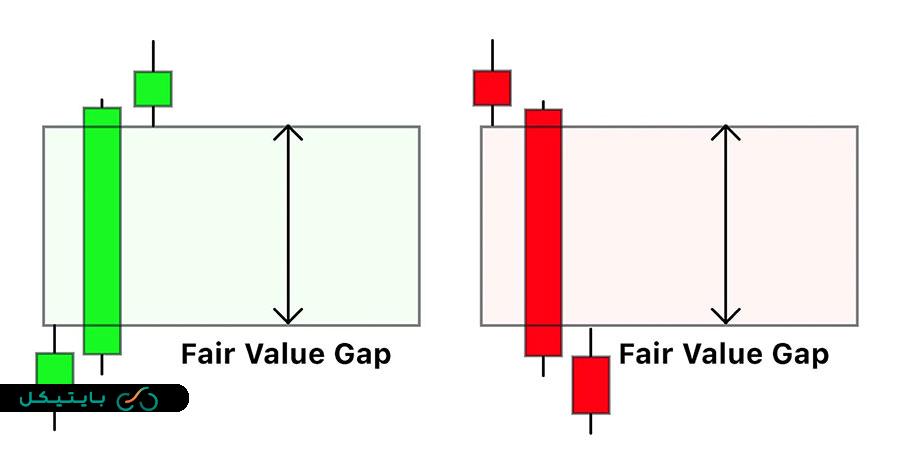

FVG چیست؟

اصطلاح “Fair Value Gap” یا همان شکاف و خلا نقدینگی، یک مفهوم بسیار مهم و ارزشمند در سبک تحلیل به روش ICT است. در واقع هدف FVG پیدا کردن محدوده هایی از بازار است که حجم معامله در آنها در کمترین حالت خود قرار گرفته. یا عموما زمانی که قیمت دچار افزایش یا کاهش ناگهانی میشود این خلا نقدینگی اتفاق میفتد که برای معامله گران حرفه بسیار پرمعنا و مهم است. این شرایط از تغییرات قیمت را اصطلاحا عدم تعادل (imbalance) نیز مینامند.

در ادامه انواعی از شکاف نقدینگی را مشاهده میکنید:

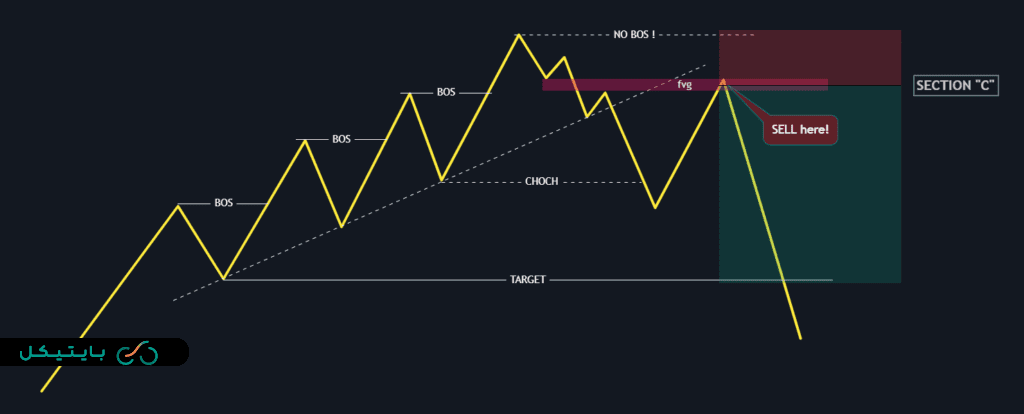

بخش سوم – section C

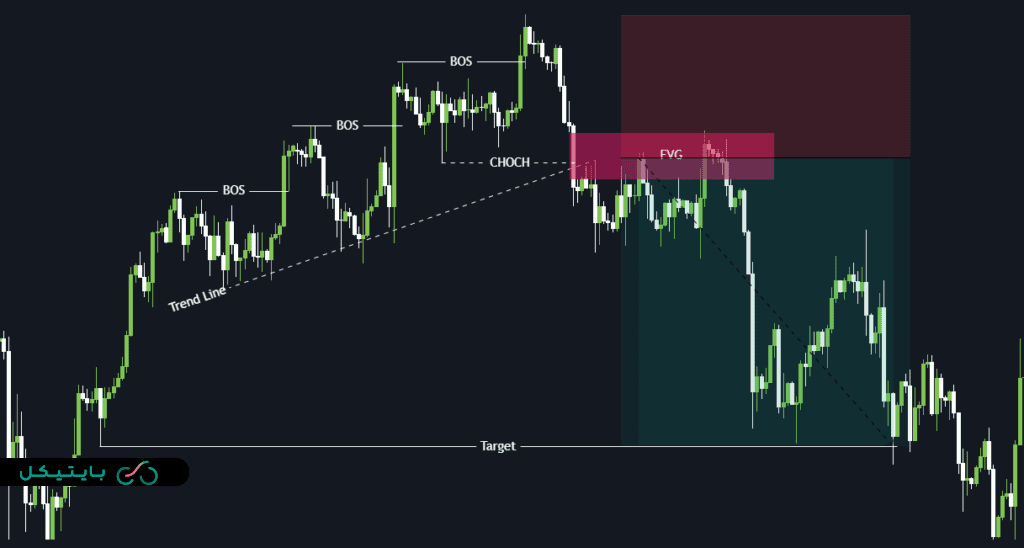

بعد از تشکیل تغییر ساختار (choch) اولین حرکت صعودی قیمت به عنوان آخرین موج صعودی تلقی میشود. در نتیجه باید از این موج صعودی بیشترین استفاده را کرد و بهترین نقطه برای ورود به معامله شورت(فروش) را پیدا کرد. همناطور که در بخش قبل با FVG آشنا شدید، نقطه ورود ما به معامله درون این محدوده قیمتی اتفاق میفتد. همانطور که در اسلاید مشخص است. بعد از اصلاح موج اخر صعودی، درون موجی که باعث تغییر ساختار شده است به دنبال شکاف نقدینگی میگردیم. این محدوده اساس ورود به معامله را مشخص میکند:

نقطه ورود

این نقطه درون محدوده fvg میباشد و به محض ورود قیمت در آن میتواند وارد معامله شورت(فروش) شد.

حدضرر

از آنجایی که بازارهای مالی بر اساس احتمالات رفتار میکنند، امکان نقض تحلیل در شرایط مختلف وجود دارد. پس در این شرایط باید از مدیریت ریسک و سرمایه جهت حفظ سرمایه استفاده کرد. به همین جهت حدضرر در این استراتژی بالای بالاترین سقف قیمتی قرار میگیرد زیرا توقع داریم اخرین سقف دیگر شکسته نشود.

حدسود

به صورت کلی هدف نهایی این سیستم معاملاتی اولین کفی است که منجر به وقوع بازار صعودی شده است. پس بعد از تغییر روند صعودی به نزولی، اصلی ترین هدف قیمت شکست این سطح است. در نظر داشته باشیم که نسبت ریسک به ریوارد همواره محاسبه شود در غیر این صورت ورود به معامله ای که ریسک آن از ریوارد(سود) آن بیشتر باشد منطقی نیست.

یک مثال کاربردی

در مثال زیر میتوانید تمامی موارد عنوان شده را در مثالی واقعی مشاهده کنید. بهتر است تا حد امکان این سیستم معاملاتی را چندین بار تست و آزمایش کنید تا به حد تسلط کافی بر روی آن برسید.

چکیده استراتژی ترید معرفی شده

این استراتژی میتواند برای تمامی معامله گران از جمله معامله گران روزانه، اسکلپر و حتی سویینگ تریدرها مناسب باشد. دقت در اجرای تمامی شروط ای سیستم معاملاتی بسیار مهم است و کوچکترین تغییری در اجرای آن تمام سیستم معاملاتی را نقض میکند. این استراتژی معاملاتی، 5 قدم اصلی وجود دارد:

- 1) تشخیص روند اصلی بازار با استفاده از مشخص کردن کف ها و سقف ها و همچنین بهره مندی از خط روند در تشخیص بهتر جهت بازار.

- 2) انتظار برای شکست خط روند و ایجاد هشدار معاملاتی برای معامله گر

- 3) بعد از شکست خط روند، انتظار برای شکست اخرین کف که منجر به اخرین سقف شده است (choch).

- 4) بعد از تغییر ساختار و تصویب تغییر روند، FVG اولین موج از شکست خط روند به عنوان نقطه ورود در نظر گرفته میشود.

- 5) بعد از اصلاح قیمت به داخل FVG ورود به معامله اتفاق میفتد. حدضرر بالای اخرین سقف و حدسود در ابتدای روند صعودی قرار میگیرند.

نکته: رعایت مدیریت ریسک و سرمایه در تمامی معاملات از جمله وظایف اصلی معامله گران میباشد. درصورت عدم تعهد به رعایت آن باید برای ضررهای جبران ناپذیری آماده بود.

استراتژی ترید رو یاد گرفتی؟ حالا بیا تو ترمینال ترید بایتیکل تا میتونی تستش کن!

جمع بندی

در این مقاله، یک استراتژی معاملاتی جامع بر اساس ترکیب سبک کلاسیک و ICT ارائه شد که میتواند برای انواع معاملهگران، از روزانه تا نوسانی، مورد استفاده قرار گیرد. این استراتژی بر تشخیص روند اصلی بازار، شناسایی شکست خط روند و تأیید تغییر ساختار (CHOCH) تمرکز دارد. سپس، از مفهوم شکاف نقدینگی (FVG) برای یافتن نقطه ورود به معامله استفاده میشود.

نکات کلیدی این استراتژی:

✅ تشخیص روند صعودی و نزولی با بررسی سقفها و کفهای قیمتی

✅ شکست خط روند به عنوان هشدار اولیه تغییر روند

✅ تأیید تغییر ساختار (CHOCH) پس از شکست آخرین کف

✅ استفاده از شکاف نقدینگی (FVG) برای تعیین نقطه ورود

✅ تعیین حد ضرر بالای آخرین سقف و حد سود در ابتدای روند صعودی