آموزش کامل اندیکاتور TSI در تحلیل تکنیکال + نحوه سیگنال گیری

امروزه خیلی از افرادی که وارد بازارهای مالی میشوند از تحلیل تکنیکال استفاده میکنند. یکی از ابزارهای مهم تحلیل تکنیکال اندیکاتورها هستند که به ما کمک میکنند که شرایط بازار را متوجه شویم و برای انجام معامله بهترین تصمیم را بگیریم . در این مقاله قصد داریم راجع به اندیکاتور TSI یا همان شاخص قدرت واقعی صحبت کنیم و ببینیم که نحوه کارکرد آن به چه صورت است و چگونه میتواند به ما در تحلیلی که انجام می دهیم کمک کند. این اندیکاتور در واقع یک نوع اسیلاتور است که توسط اقای ویلیام بلاو در دهه 90 میلادی توسعه داده شده و با استفاده ترکیبی از میانگین متحرک و تغییر قیمت حال و گذشته، قدرت و مومنتوم بازار را اندازه گیری میکند.

اسیلاتور TSI (True Strength Index) چیست؟

اسیلاتور شاخص قدرت واقعی (TSI) یک نوسانگر میباشد که بین ناحیه مثبت و منفی در نوسان بوده و در رنج 100 -تا 100+ حرکت میکند و از آن میتوان برای تعیین جهت و قدرت روند، زمان تغییر روند و انواع واگرایی های مثبت و منفی استفاده کرد. این اندیکاتور میتواند در تشخیص اشباع خرید یا فروش هم به ما کمک کند. این اسیلاتور تشکیل شده از ۲ خط آبی و قرمز رنگ و خط صفر (میانی) است. خط آبی دارای نوسانات بیشتری است و خط قرمز، حکم خط سیگنال را برای ما دارد. اگر بالای خط میانی باشیم نشان دهنده این است که بازار بیشتر در اختیار خریداران است و اگر پایین آن خط باشیم نشان دهنده آن است که بازار بیشتر در اختیار فروشندگان است.

فرمول و نحوه محاسبه اسیلاتور TSI:

TSI = 100 x (Double Smoothed PC / Double Smoothed Absolute PC)

این فرمول علیرغم ظاهر گیج کننده اش، بسیار ساده و سریع انجام میشود و در اینجا میخواهیم آن را به گونهای توضیح دهیم که درکش ساده تر باشد. البته برای تحلیل کردن چارت، دانستن نحوه محاسبه این اندیکاتور کمک چندانی به ما نمیکند ولی دانستن فلسفه اندیکاتور و اینکه از کجا آمده میتواند درک بهتری از نحوه کارکرد آن به ما بدهد.

(تغییر قیمت) PC = Price Change

(قدر مطلق تغییر قیمت) Absolute PC = Absolute Price Change

در واقع چند مرحله اصلی برای محاسبه فرمول بالا که برای اندیکاتور TSI است وجود دارد که به شکل زیر است:

1 . اول از همه تغییر قیمت از یک بازه تا بازه بعدی محاسبه میشود .

2 . دوم، باید میانگین متحرک نمایی (EMA) 25 دوره ای این بازه قیمتی را محاسبه کنید. دوره ۲۵ معمولاً دوره استانداردی است. با این حال می توانید آن را مطابق با استراتژی معاملاتی خود تغییر دهید.

3 . سوم، شما باید میانگین متحرک نمایی (EMA) 13 دوره ای را برای EMA ۲۵ ای که در مرحله قبل به دست آمده بود محاسبه کنید تا Double Smoothing (دوبار روان شدن) ایجاد شود.

4 . مراحل بالا را برای قدر مطلق تغییر قیمت تکرار میکنیم . یعنی برای مراحل 2 و 3 به جای تغییر قیمت از قدر مطلق آن استفاده میکنیم.

5 . بعد از محاسبات بالا، یک بار برای تغییر قیمت و یک بار برای قدر مطلق تغییر قیمت، همانطور که در فرمول بالا هم آورده شد این 2 را بر هم تقسیم، و در نهایت ضرب در 100 میشود تا TSI بدست آید.

مراحل بالا برای اندیکاتور با تنظیمات (25 13) هست و اگر این اعداد تغییر کند واضح است که اعداد بالا هم تغییر میکند.

نحوه استفاده از اسیلاتور TSI در تحلیل چارت

1 . استفاده از برخورد 2 خط

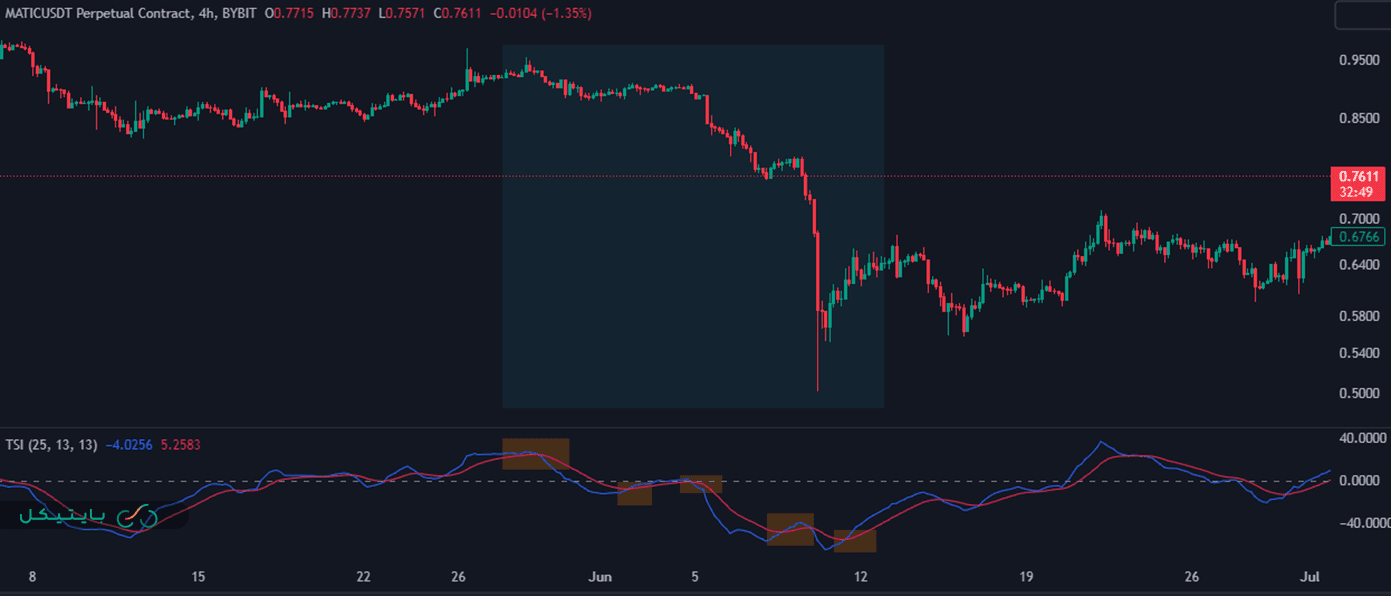

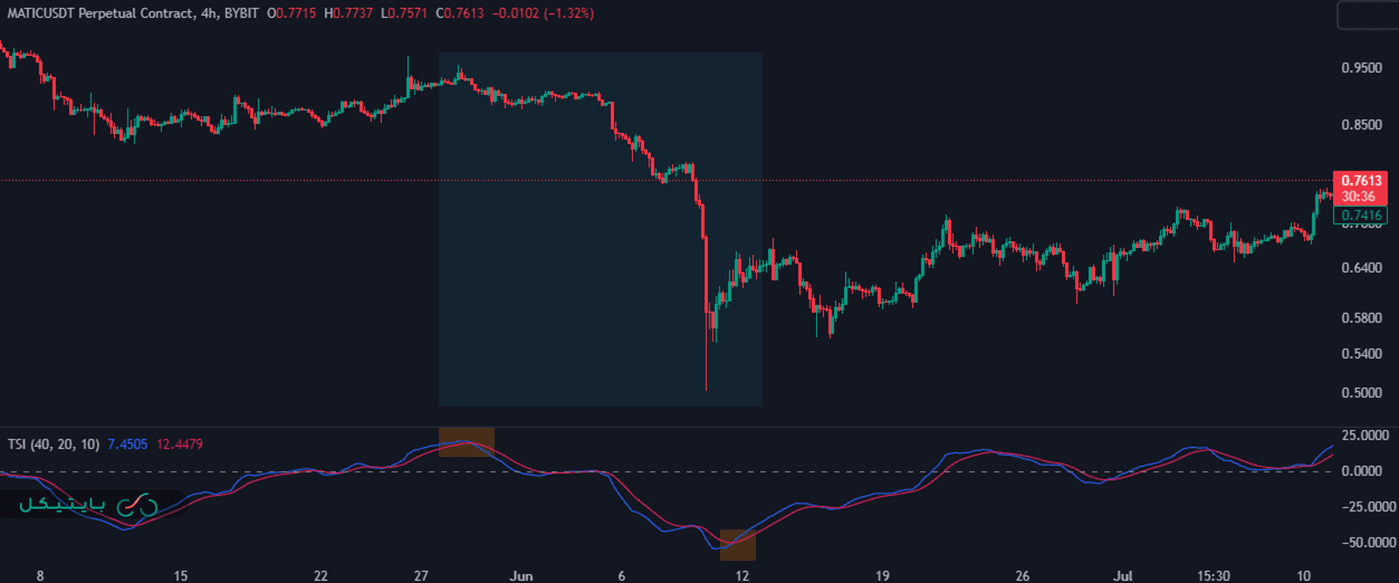

همانطور که گفته شد، خط قرمز رنگ در اسیلاتور TSI، حکم خط سیگنال را داشته و در این اندیکاتور بسیار حائز اهمیت است. درصورتی که خط آبی بالاتر از خط قرمز قرار بگیرد، نشان دهنده روند صعودی و درصورتی که خط آبی پایین تر از خط قرمز قرار گرفته باشد نشان دهنده روند نزولی قیمتی است. اما نکته قابل توجه دیگر، نقاط برخورد (کراس) های این دو خط میباشد به صورتی که وقتی خط آبی یا همان TSI از پایین خط قرمز را به سمت بالا قطع میکند میتواند سیگنالی برای پوزیشن لانگ باشد و اگر خط آبی خط قرمز را از بالا به سمت پایین قطع کند سیگنالی برای پوزیشن شورت است. به همین خاطر، این اسیلاتور مانند خیلی از اندیکاتور های دیگر در روند های رنج، کارایی کمتری دارد زیرا کراس های دو خط زیاد شده و خطای سیگنال ها بالا میرود. برای اینکه سیگنال های اشتباه کمتری از این اندیکاتور بگیریم یکی از کار هایی که میتوان انجام داد بالاتر بردن اعداد در بخش Input تنضیمات این اندیکاتور هست. ( 10 20 40 ) میتواند مثال خوبی برای این اعداد باشد .

همانطور که در 2 نمودار بالا مشاهده میکنید با بالاتر بردن اعداد در تنظیمات این اندیکاتور تعداد سیگنال ها کمتر شده و سیگنال ها دقیق تر شده اند .

2 . استفاده از خط وسط ( خط صفر )

از آنجا که این اسیلاتور، حول محور صفر نوسان دارد، بنابراین این عدد برای ما مهم است. هنگامی که خط آبی یا همان TSI بالای خط صفر قرار دارد به طور کلی قیمت بالا میرود و اگر پایین خط صفر قرار گیرد به طور کلی نشان دهنده این است که قیمت پایین میرود از این تفاسیر میتوان نتیجه گرفت که شکست خط صفر به پایین میتواند نشان دهنده این باشد که بازار تمایل به نزولی شدن دارد و شکست به سمت بالا میتواند نشان دهنده تمایل بازار به صعودی شدن باشد.

3 . استفاده از واگرایی ها در اسیلاتور TSI

به طور کلی ما 4 نوع واگرایی داریم که به 2 دسته تقسیم میشوند . 1 . واگرایی معمولی 2 . واگرایی مخفی. واگرایی معمولی معمولا سیگنالی است از اینکه احتمالا روندی که در آن هستیم در حال پایان است و باید منتظر روند بعدی باشیم و واگرایی مخفی سیگنالی است از اینکه روندی که در آن هستیم احتمالا ادامه خواهد داشت. از این اندیکاتور میتوان در در تشخیص این واگرایی ها استفاده کرد و برای تحلیل چارت از آنها کمک گرفت .

به طور کلی واگرایی ها در این اندیکاتور دقیق نیستند و با اینکه هر چند وقت یک بار ممکن است سیگنالی بدهند، پیشنهاد میشود برای واگرایی از اندیکاتور های دیگر مانند RSI استفاده شود .

4 . استفاره از اندیکاتور TSI در تشخیص روند

یکی از مهم ترین مفاهیم تحلیل تکنیکال حمایتها و مقاومتها هستند که با شکست آنها ما میتوانیم سیگنالهایی از چگونگی حرکت بازار دریافت کنیم. در اندیکاتور TSI هم بعضا خطوط حمایت و مقاومتی ایجاد میشود که ما به کمک انها میتوانیم شکستها را تشخیص دهیم.

همانطور که مشاهده میکنید اندیکاتور خط حمایتی را تشکیل داده بود که بعد از شکستش بازار ریزشی شده.

محدودیت های اندیکاتور TSI

همانند تمام اندیکاتورها استفاده این اندیکاتور به تنهایی کافی نیست و باید در کنار مفاهیم دیگر تحلیل تکنیکال (مانند : نواحی مقاومت و حمایت و خط روند و…) قرار گیرد تا بتوان نتیجه خوبی از تحلیل چارت گرفت. در این اندیکاتور ممکن است که سیگنال های اشتباه زیادی بگیریم که به عنوان تریدر و تحلیل گر چارت دیدن این سیگنال های اشتباه میتواند اذیت کننده باشد. برای گرفتن سیگنال های کمتر ولی دقیقتر همانطور که قبل تر هم گفته شد میتوان اعداد در تنظیمات این اندیکاتور را بالاتر برد که باعث استفاده از بازه زمانی بزرگتر و لگ بیشتر میشود ولی سیگنال های اشتباه کمتر هستند .

نتیجه گیری

به طور کلی استفاده از اندیکاتور TSI میتواند در تحلیل چارت و فهمیدن روند کلی بازار به ما کمک کند تا بتوانیم با تایید بیشتری وارد معامله هایمان بشویم . از کراس 2 خط، استفاده از خط صفر، خطوط حمایت و مقاومت و واگرایی در این اندیکاتور میتوانیم کمک بگیریم تا سیگنال هایی از وضعیتی که قیمت در آینده خواهد داشت به ما بدهد. این اندیکاتور هم مانند تمام اندیکاتور ها نباید به تنهایی برای تحلیل چارت استفاده شود بلکه باید به عنوان تایید، درکنار تحلیلی که با مفاهیم دیگر تحلیل تکنیکال داشتیم قرار گیرد تا نتیجه خوبی را به ما بدهد.

سلب مسئولیت و شفافیت در بایتیکل

تمامی مطالب منتشر شده در بلاگ آموزشی بایتیکل، اعم از تحلیلهای بازار، بررسی پروژهها، اخبار و معرفی پتانسیلهای دنیای کریپتوکارنسی، صرفاً با رویکرد آموزشی و اطلاعرسانی تهیه شدهاند. تیم تحریریه بایتیکل تأکید میکند که این محتواها به هیچ عنوان «توصیه مستقیم خرید و فروش» یا «سیگنال سرمایهگذاری» محسوب نمیشوند.

با توجه به نوسانات شدید و ریسکهای ذاتی بازارهای مالی، مسئولیت نهایی هرگونه تصمیمگیری اقتصادی، سود یا ضرر احتمالی، بهطور کامل بر عهده شخص کاربر است. ما اکیداً توصیه میکنیم پیش از هرگونه مشارکت مالی، تحقیقات شخصی خود را (DYOR) تکمیل کرده و در صورت نیاز با مشاوران دارای صلاحیت مشورت کنید.